17-21 Haziran 2013 Forex Piyasası Parite ve Emtia Haftaya Bakış Analizi

Haftanın ekonomik takvimini inceleyebilmek için tıklayınız.

Makro-Ekonomik Gelişmeler

“Piyasada geçtiğimiz haftanın başlıkları”

Geride kalan haftada küresel piyasalara damgasını vuran ana gündem maddesinin, FED’in tahvil alım miktarını azaltacağı endişesi olduğunu söylemek yanlış olmayacaktır. İlk işlem gününden itibaren varlık fiyatlarına yön veren FED tedirginliği finansal piyasalarda oldukça etkili olurken, zaman zaman da yatırımcıların alışık olduğu fiyat korelasyonlarının dışına çıkılmasına neden oldu.

Mayıs ayındaki FOMC toplantısının yayınlanan tutanakları ve Bernanke’nin konuşmasından sonra piyasa katılımcılarının endişe ile yaklaştığı parasal genişleme miktarının azaltılacağı spekülasyonunun, Haziran ayının ikinci işlem haftasında belirsizlik haline dönüştüğü görüldü. Yatırım kararlarını vermekte zorlanan piyasa katılımcıları, Forex piyasasında da dalgalı bir seyrin oluşmasına neden oldu.

FED’e ilişkin belirsizliklerin yanında, önceki hafta ECB’nin de agresif tavrından uzaklaştığı görülürken, geçtiğimiz hafta BOJ’un politika kararlarının da yatırımcıları tatmin etmemesi, büyük merkez bankalarının ekonomiye ek destekler vermek için acele etmeyecekleri düşüncesinin güç kazanmasına neden oldu. Parasal genişlemeye yeni teşvikler ekleneceği beklentisi içerisinde olan piyasa, Kuroda ve ekibinden bunun karşılığını alamayınca, küresel endekslerde satışlar görüldü. Bunun bir etkisi olarak da, daha çok ekonomik göstergelerin hakim olduğu veri takvimindeki dataların fiyatlar üzerindeki etkisi kısıtlı kaldı.

Haftanın son işlem gününe girilirken, FED Başkanı Bernanke’ye yakınlığı ile bilinen Wall Street Journal’ın yazarlarından Jon Hilsenrath’ın yayınlanan bir makalesi piyasalarda etkili oldu. Hilsenrath, FED’in parasal genişleme miktarını azaltmasının, programın tamamen bitirileceği anlamına gelmeyeceğini ve kısa vadeli faizlerin yine düşük seviyelerde tutulacağını ifade etmesi, FED endişelerinin yerini bir miktar rahatlamaya bırakmasına neden oldu.

ABD merkezli bu gelişmelerin yanında Avrupa’da dikkatler haftanın ilk günlerinde Almanya Anayasa Mahkemesi’nde toplandı. ECB’nin OMT (Doğrudan Para Transferi) programı ile yetkilerini aşıp aşmadığının görüşüldüğü iki gün süren davada, Banka’nın yasalara aykırı davranmadığı fikri ağırlık kazanırken, Anayasa Mahkemesi’nin kararını sonbahar aylarında açıklaması bekleniyor. Diğer taraftan ECB’nin son toplantısından sonra Başkan Draghi’nin söylemleri ile Banka’nın yeni bir faiz indirimini daha ileriki tarihlerde gündemine alacağı düşüncesini oluştururken, piyasadaki belirsizliklerin de etkisi ile kıtanın ortak para birimi Euro’nun değer kazandığı görüldü.

Hafta sonu ise yurtiçinde Gezi Parkı eylemleri ile başlayan gerilimin arttığı görüldü. Başbakan’ın konuşmalarındaki uyarısından sona polis Taksim’deki eylemcilere müdahale ederken, iç piyasalarda hafta açılışının yine belirsizliklerden etkilenebileceğini ifade edebiliriz.

“Yeni haftada öne çıkanlar”

Haziran aynın üçüncü haftasına başlarken, ekonomi takviminin piyasalar için oldukça önemli veriler içerdiği görülüyor. Özellikle son haftalarda varlık fiyatlarına yön veren FED’e ilişkin belirsizliklerin, Çarşamba günkü FOMC toplantı kayıtları ve Bernanke’nin konuşması ile netlik kazanmasını bekleyecek yatırımcılar için kritik bir hafta olduğunu söyleyebiliriz.

Haftanın ilk gününe sakin bir veri akışı ile başlayacak Forex piyasasında Salı günü, Alman Zew ekonomik kanısı, BOE enflasyon raporu ve ABD’nin CPI rakamları ile yapı izinlerinin öne çıktığı görülüyor. BOE’nin enflasyon beklentilerinde bir değişiklik yapması beklenmezken, Bernanke’nin konuşması öncesinde açıklanacak ABD verileri, yatırımcıların, gelen rakamlara daha fazla hassas olmasına neden olabilir. Diğer taraftan iki gün sürecek olan G-8 toplantısının da yine Salı günü tamamlanması bekleniyor.

“Salı günü gözler TCMB’de”

Hafta sonu yaşanan gerginlikten sonra yatırımcıların BIST endeksi ve USD/TRY paritesindeki ilk tepkileri, TCMB’nin Salı günkü faiz oranı beyanatı öncesinde büyük bir önem taşıyor. Belirsizlik ve endişelerin artması Dolar karşısında TRY’deki kayıpların yine 1.91 civarına kadar yaklaşması, Banka’nın bir kez daha sıkı para politikası çerçevesinde kura müdahale etmesine neden olabilir. Bununla birlikte, TCMB’nin politika faiz oranında değişikliğe gitmesinin beklenmediği toplantısı ile birlikte yapılacak açıklamalar TRY’de belirleyici olabilir. Ancak bu noktada Forex piyasasının, bir gün sonraki FOMC toplantısına odaklanmış olacağı göz ardı edilmemelidir.

“FED, piyasalara yön verebilir”

Son bir ayın belki de en önemli gelişmesi olacak Çarşamba günkü FOMC toplantı kayıtları ve Bernanke’nin konuşması, parite ve emtia fiyatlarında yönün belirlenmesini, yeni trendlerin başlamasını sağlayabilir. Bu açıdan oldukça kritik bir konuma sahip olan FED, bu hafta yatırımcıların dikkatlerini üzerinde toplayacak.

FED Başkanı Ben Bernanke’nin son konuşmasından piyasalar, tahvil alımlarının miktarının yakın bir zamanda azaltılmaya başlanacağı mesajını çıkarmıştı. Son haftalarda bu belirsizlik ile yön bulmakta zorlanan piyasalar yine Bernanke’den teselli bulmaya çalışacak. Birçok analiste göre Başkan, piyasalardaki son dalgalanmalardan sonra, varlık alımlarının faydalarından bahsetmeye devam edecek ve ekonomik verilerin henüz istedikleri istikrara kavuşmadığını ifade edecek. Yatırımcıların merakla beklediği konuşma eğer bu şekilde gerçekleşirse, rahatlayacak piyasa katılımcılarının Dolar pozisyonlarını küçültmeye giderek, ABD’nin para biriminde sert değer kayıplarının oluşmasına neden olabileceğini ifade edebiliriz. Ancak Bernanke’nin tahvil alımlarına ilişkin tutumu Kongre’deki son konuşmasında olduğu gibi, “veriler olumlu gelmeye devam ederse tahvil alımlarını azaltmaya gidebiliriz” odaklı olursa, Dolar’ın yönü bu kez sert bir şeklide değer kazanımlarına doğru olabilir.

Cuma günkü Ecofin toplantısı ve BOJ Başkanı Kuroda’nın konuşmasından önce hafta bitimine bir gün kala, özellikle Avrupa ülkelerinden imalat ve hizmet PMI rakamlarının öne çıktığı görülüyor. Bununla birlikte 49.4 olarak açıklanması beklenen Çin’in HSBC imalat PMI verisi Asya cephesinden gelecek haberler arasında ön sıralarda bulunuyor. Günün önemli gelişmelerinden Eurogroup toplantısının yanında yine Perşembe günü ABD’den haftalık işsizlik maaşı başvuruları, konut verileri ve Philadelphia FED imalat endeksi verileri bekleniyor olacak. Bu verilerin piyasalara etki dereceleri, Bernanke’nin konuşması sonrasında değişiklik gösterebilecekleri için, yapılan açıklamalar çerçevesinde değerlendirilmeleri gerekmektedir.

Bunların yanında Cuma ABD piyasalarında “dörtlü cadı uçuşu” olarak bilinen, birçok kontratın aynı tarihte vade sonuna geleceği günün yaşanacak olması, haftanın son iş gününde piyasada dalgalanmaların görülmesine neden olabilir. Bu açıdan yatırımcıların açık olan pozisyonları için daha fazla dikkatli olmaları gerekmektedir.

Genel olarak baktığımızda, G-8 sonrasında Avrupa’da liderlerin ve maliye bakanlarının bir araya geleceği toplantılar, içeride Gezi Parkı gerginliğinin bulacağı yeni yankılar ve tüm dünyanın gözünün kulağının ABD’de olmasına neden olacak Bernanke’nin konuşmasının haftayı oldukça önemli bir hale getirdiğini söyleyebiliriz. Son günlerdeki düğümlerin çözülmesini sağlayabilecek veriler eşliğinde, piyasalarda da keskin tepkiler verilebilir.

NOT: Quadruple witching (Dörtlü Cadı Uçuşu), ABD piyasalarında, endeks future’ları, endeks opsiyonları, stock opsiyonları ve stock future’larının aynı anda bittiği tarihtir ve bu günlerde piyasalarda hacim ile birlikte oynaklık da fazla olduğu için, yatırımcılar dikkatli olmalıdır. Quadruple witching günlerinde yeni kontrat alanlar, vade bitmeden elden çıkaranlar ya da hadge pozisyon yapanların sayısı oldukça artmaktadır.

Triple witching, endeks future’larının, endeks opsiyonlarının ve stock opsiyonlarının aynı tarihteki bitiş günüdür. Endeks future’ları ve opsiyonları genellikle her ayın üçüncü haftası Cuma günü biterken, quadruple witching günü sadece Mart, Haziran, Eylül ve Aralık aylarında yine ayın üçüncü haftasının son iş günü sona ererler.

Söz konusu bu dört kontrat bu kez 21 Haziran 2013’de vadelerinin sonuna gelecekler. Bu nedenle ABD seansı esnasında piyasalarda sert hareketler gözlemlenebilir.

EUR/USD TEKNİK ANALİZ

“EUR/USD’da 1,3490 seviyesi gündemimizde”

EUR/USD paritesi 1,2790 desteğinin almış olduğu güçle önce 200 günlük basit hareketli ortalama olan 1,3025 seviyesi üzerinde günlük kapanış yaparak yükseliş baskısı sinyalini verdi. Kısa vadeli olarak gözlemlediğimiz yükseliş baskısı paritenin fibonacci %50’lik düzeltme noktası olan 1,3230 seviyesini de geçmesi ile devam etti ve 1,3390 seviyesine kadar çıkışlar gözlemlendi. Genel itibariyle baktığımızda haftalık grafikte hem bollinger bandın ve kanalın üst noktası, hem de 200 haftalık basit hareketli ortalama olan 1,3490 seviyesi “Ayı Piyasasının” devamı için önem arz etmektedir. Bu bağlamda da eğer 1,3490 direnci altında kalmayı sürdürürse uzun vadeli olarak paritedeki düşüş baskısının devam etmesi beklenilmektedir. Bu noktada gerek alıcılar gerekse satıcıların pozisyonları ile ilgili tüm stratejileri için 1,3490 seviyesi dikkatle takip edilmelidir. 1,3490 bariyeri geçilmemesi durumunda kısa, orta ve uzun vadeli hedefleri belirtecek olursak sırasıyla 1,3230, 1,31 ve 1,2885 olarak belirlenmiştir.

Pivot: 1,3490

Destek; 1,3230-1,3100-1,2885

Direnç; 1,3390-1,3490-1,3630

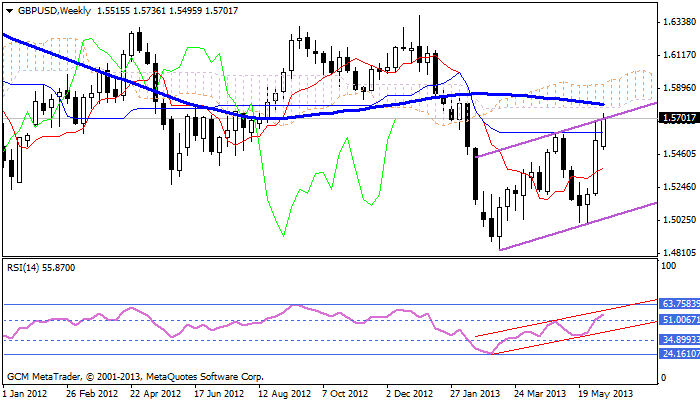

GBP/USD TEKNİK ANALİZ

GBP/USD paritesi EUR/USD paritesindeki gibi net yükselişler gerçekleştirmese de artık yükselişler devam edecek mi sorusunun sorulduğu zamana geldiğimizi söyleyebiliriz. Özellikle GBP/USD paritesinin 200 haftalık basit hareketli ortalama olan 1,5795 seviyesi ile uyumlu bir şekilde çalışması bu göstergenin şuanda karar vermek için kritik bir yer olduğu anlamına gelmektedir. Bu nedenle de 200 haftalık basit hareketli ortalama olan 1,5795 bariyeri dikkatle takip edilmelidir. Genel anlamda bu seviyeyi stratejiye dönüştürürken özellikle günlük kapanış dikkate alınmalıdır. Yani 1,5795 seviyesi altında günlük kapanışlara devam ettiği durumlarda düşüş baskısının devam edeceğini, ancak bu seviyenin üzerinde günlük kapanış yapması durumunda ise tepki alımlarını sürdüreceğini söyleyebiliriz. Bu nedenle bu hafta 1,5795 bariyeri dikkatle takip edilirken bir yandan da bu seviyenin üzerinde mi yoksa altında mı günlük kapanış yapıldığı gözlemlenmelidir.

Pivot: 1,5795

Destek; 1,5520-1,5385-1,5240

Direnç; 1,5795-1,5880-1,6030

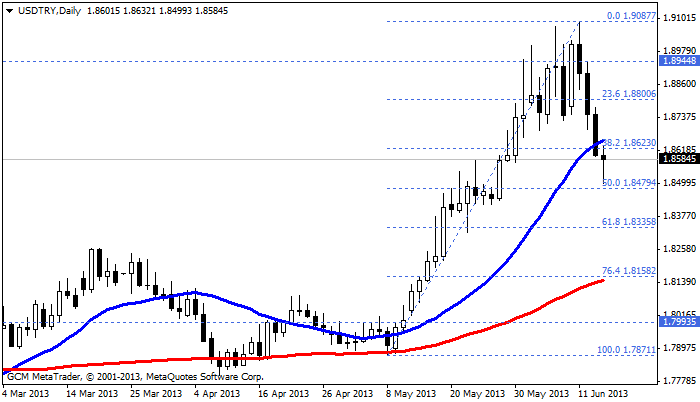

USD/TRY TEKNİK ANALİZ

Gezi parkı ile ilgili gündemimizde yaşanılan olayla ülke ekonomisi ile ilgili bazı sorunların oluşmasını sağlarken bir yandan da BİST endeksinde sert değer kayıplar görülerek yabancı yatırımcıların BİST endeksinden çıkış gerçekleşmesi sağlanmıştır. Özellikle BİST endeksi düşüşlerinden etkilenen USD/TRY paritesi 1,91 seviyesine kadar yükselmiş olsa da TCMB müdahaleleri ile 1,85 seviyesine yaklaşmış ve haftayı 1,86 seviyesi altında kapatmıştır. Genel anlamda baktığımızda 1,91 bariyerinin etkili olduğunu, bu bariyer geçilmediği müddetçe satış baskısının devam etmek isteyeceğini söyleyebiliriz.

Pivot: 1,9100

Destek; 1,8410-1,8250-1,8000

Direnç; 1,8710-1,8875-1,9000

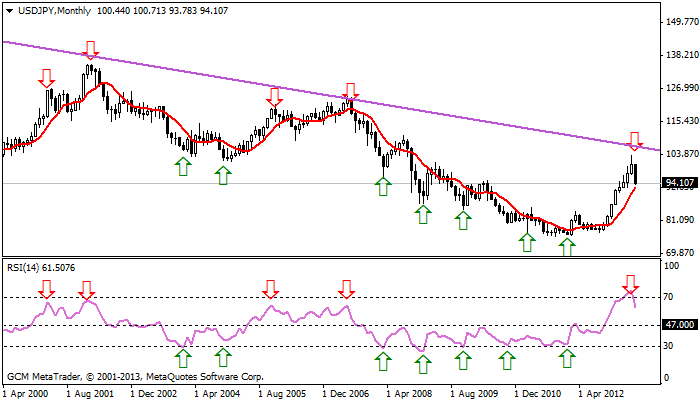

USD/JPY TEKNİK ANALİZ

USD/JPY paritesi özellikle Nikkei225 endeksinde yaşanılan düşüşlerin etkisi ile değer kaybederken bir yandan da trend değiştirebilecek noktaya geldiğini gözlemlemekteyiz. Çünkü bugünkü sert düşüşten sonra Nikkei225 endeksinin düşüş trendine girdiğini grafiklerden görebiliyoruz. Nikkei225 endeksinin düşmesi de Yen’i değerlendireceği için USD/JPY paritesinde satış baskısının devam etmesi beklenilmektedir. Bu bağlamda da bu düşüşler devam edecek mi sorusuna günlük kapanış seviyesi dikkatle takip edilmelidir. Eğer 94,45 seviyesi altına günlük kapanışlar gerçekleştirirse trendin değiştiğini ve aşağı yönlü baskının pariteyi yeniden 90 seviyesi altına düşürebileceği ihtimalleri güçlenecektir. Cuma günü parite 94,45 seviyesi altında günlük kapanış gerçekleştirdi. Teyit için bir gün daha günlük kapanışın 94,45 seviyesi altında gerçekleşmesi gerekmektedir. Eğer bu teyit gelmezse USD/JPY paritesi yeniden yukarı yönlü atak gerçekleştirecek olup 99 seviyesinin yeniden gündeme gelmesini sağlayacaktır.

Pivot: 94,45

Destek: 94,45-92,45-90,30

Direnç: 95,80-97,10-98,95

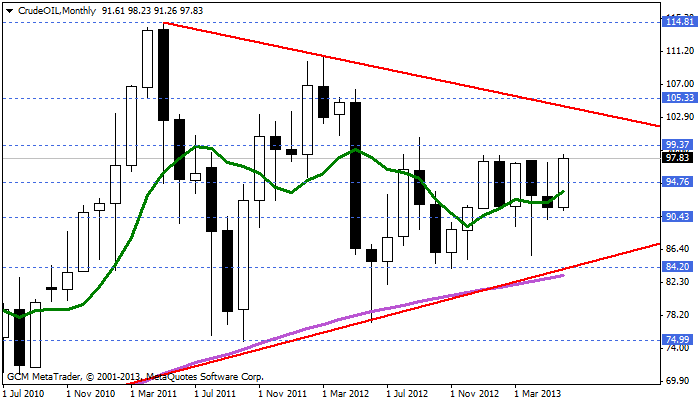

HAM PETROL TEKNİK ANALİZ

“98,30 tekrar gündemimizde”

Uzun bir süredir ham petrol fiyatları belirli bant hareketleri içerisinde hareketlerine devam ederken her seferinde 98,30 seviyesine kadar yükselmiş, ancak daha sonra satış baskısına maruz kalarak 98,30 seviyesinin önemli olduğunu bizlere göstermiştir. 98,30 seviyesi geçilmediği için de ham petrol fiyatlarının 98,30-90,00 dolar seviyeleri arası hareketlerine devam ettiğini gözlemledik. Ham petrol fiyatlarını incelediğimizde son zamanlarda test edilen ancak geçilemeyen 98,30 seviyesinin bu hafta dikkatle takip edilmesi gerektiğini, eğer ham petrol bu bariyeri geçecek olursa hem uzun bir süredir devam eden bant aralığının sona ermiş olduğunu göreceğiz, hem de 100 seviyesinin üzerine çıkması için herhangi bir engel kalmayacaktır. Ancak ham petrol fiyatları tekrar 98,30 seviyesinden dönüş gerçekleştirirse 98,30-90,00 arası bandın yeniden aktif olacağını ve bu durumun uygun bir satış fırsatı olabileceğini söyleyebiliriz.

Pivot; 98,30

Destek: 96,00-94,75-92,50

Direnç: 98,30-100,50-102,00

ALTIN TEKNİK ANALİZ

“1425 geçilmediği müddetçe negatif seyir devam etmektedir”

1425 seviyesini test ettikten sonra bu bariyer üzerine çıkamayan ve bu çıkış oluşamadığı için satış baskısının devam ettiği Altın fiyatları geride bıraktığımız hafta ortalama olarak 1390 dolar seviyesi çevresinde hareketlerini gerçekleştirdi ve kapanışını 1390 seviyesinde gerçekleştirdi. Bu düşüşlerin oluşumunda, Hindistan’ın Altın üzerindeki vergilerini artırmanın etkisinin, ABD verilerindeki olumlu beklentilerin devam etmesinin ve en önemlisi de Altında beklenilen yükselişlerdeki inancın azaldığını görmekteyiz. Aracı kurumların tahminlerini aşağı yönlü revize etmesi ile başlayan güven kayıplarının teknik göstergeler tarafından da net bir şekilde görülmesi, Altın için negatif beklentileri savunmamızın daha önemli olmasını sağlamaktadır. Bu bağlamda trend takibi için RSI (Relative Strength Index) (Göreceli Güç Endeksi) indikatörünü takip ediyoruz ve bu indikatör 50 seviyesini bir türlü geçemeyerek bize uzun bir süredir ALICILI seyirde ACELE ETME sinyali vermekteydi. Hatta geçmişteki fiyat hareketlerini incelediğimizde özellikle de 50 kontrol noktasının satıcılı seyir için önemli bir fırsat olduğunu da aşağıdaki grafikte görebiliyoruz. Bu bağlamda da Göreceli Güç Endeksi indikatöründe 50 seviyesinin altında kaldığı müddetçe 20 seviyesine doğru geri çekilmeler devam edeceği için düşüş trendinin aktif bir şekilde devam etmesi kaçınılmaz olacaktır. Seviye olarak baktığımızda da 1.425 seviyesinin önemli ve kritik bir seviye olduğunu, bu seviye geçilmediği müddetçe 1.321 dip noktasının tekrar test edilme ihtimalinin kuvvetli olduğunu söyleyebiliriz.

Pivot; 1425

Destek: 1350-1320-1280

Direnç; 1425-1470-1520

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.