04 – 08 Ağustos 2014 Forex Piyasası Parite, Emtia ve Endeks Haftaya Bakış Analizi

“Piyasalar geçen hafta neleri konuştu?”

Yılın üçüncü çeyreğinin ilk ayı geride bırakılırken küresel piyasalarda, jeopolitik risklerin ve ekonomik faktörlerin varlık fiyatları üzerinde etkili olduğu bir haftanın geride kaldığını ifade edebiliriz. Avrupa’nın doğusundaki gelişmelerin yanında İsrail’in Gazze saldırıları gündemdeki başlıklar arasında yer alırken, ABD Merkez Bankası’na (FED) ilişkin beklentileri şekillendiren makro-ekonomik veriler, parite ve emtia fiyatlarının yanında endeksler üzerinde yönü tayin eden faktörler olarak dikkat çekti. Dev şirketlerin yılın ikinci çeyreğine ilişkin faaliyetleri ise yine mercek altındaki başlıklar arasındaydı.

Yurtiçi işlemlerin Ramazan Bayramı nedeni ile Perşembe günü katıldığı piyasalarda geride kalan hafta finansal araç fiyatlarında sert hareketlerin izlendiği bir 5 günlük işlem dönemi oldu. İsrail’in Gazze’ye devam eden saldırıları ve sonrasında sağlanan 72 saatlik ateşkes anlaşmasının bozulduğu haberleri, diğer taraftan Avrupa Birliği’nin (AB) Rusya’ya uygulanan yaptırımları genişletme kararı alması, haftanın öne çıkan jeopolitik başlıkları arasında yer aldı. Ukrayna’nın doğusunda ise çatışmaların devam ettiği basına yansıyan haberler arasında kendine yer buldu. Bunların yanında Arjantin’in temerrüde düşmesi ve FED’in faiz artırımına ait beklentiler, gelişmekte olan ülke varlıklarında baskı yaparken, BIST-100 endeksi ve Türk Lirası’ndaki kayıplar dikkat çekti.

Genel anlamda Asya-Pasifik ve Avrupa tarafında da, söz konusu jeopolitik gündem, ABD ekonomisine yönelik beklentiler ve şirketlerin bilanço sezonu kapsamında yılın ikinci çeyreğine ilişkin faaliyet sonuçları etkili oldu. Bunların dışında Euro Bölgesi’nde düşük kalmaya devam eden enflasyon ve Rusya’ya uygulanan yaptırımların Avrupa ekonomisini de olumsuz etkileyeceği başlıkları öne çıkarken, Asya’da ise Çin verileri izlendi. Dünyanın en büyük ikinci ekonomisine ilişkin açıklanan PMI verilerinin kıta ülkelerindeki olumsuz havayı bir miktar dağıttığını ifade edebiliriz. Bu faktörlerin yanında küresel piyasa katılımcılarının gündeminde ABD verileri ve FED beklentilerinin ağırlıklı olarak yer aldığını ifade etmek yanlış olmayacaktır.

ABD için yayınlanan makro-ekonomik göstergeler arasında öncelikle büyüme oranının dikkat çektiğini söyleyebiliriz. Söz konusu rakam, dünyanın en büyük ekonomisinin yılın ikinci çeyreğinde %4’lük bir performans ile beklentilerin üzerinde bir ilerleme kaydettiğine işaret etti. Böylelikle piyasalarında gözünde ABD’nin ilk çeyrekte ekonomisindeki daralmanın mevsimsel etkilerden kaynaklandığının teyidi alınmış oldu. Çarşamba günü yayınlanan bu rakamın ardından iki gün süren Federal Açık Piyasa Komitesi’nin (FOMC) tamamlanan toplantısının sonuçları yayınlandı. Yapılan açıklamalar sonrasında FED’in Ekim ayında parasal genişlemeyi tamamen bitireceği beklentisi güçlenirken, ABD Merkez Bankası’nın ülke ekonomisine ilişkin ılımlı değerlendirmeler yaptığı görüldü. Haftanı son işlem gününde ise ABD için tüm dünya, tarım dışı istihdam değişimi verisine odaklandı.

Son üç aydır beklentilerden daha iyi bir performans gösteren ABD’nin işsizlik oranı ve tarım dışı istihdam değişimi verileri, Temmuz ayına ilişkin açıklanan rakamlarda bu kez piyasa beklentilerini karşılayamadı. Değişiklik olması beklenmeyen işsizlik oranı %6.2’ye yükselirken, 231 bin Amerikalının geride kalan ay iş sahibi olduğunu göstermesi beklenen tarım dışı istihdam değişimi, 209 bin kişi ile tahminlerin altında kaldı. Haziran ayına ilişkin 288 binlik veri ise bu rapor ile 298 bine revize edildi. Kişisel harcamalar, ortalama saatlik kazançlar ve çekirdek PCE fiyat endeksi verileri de tahminleri yakalayamadı. Veri setinin açıklanmasının ardından ilk tepki olarak Dolar’da, FED’in faiz artırımını öteleyeceği beklentisi ile kayıplar yaşandı. Sonrasında ise ABD’nin para birimi kayıplarını geri alırken, yukarı yönlü revize edilen Haziran verisinin izleri görüldü. Ancak genel olarak Dolar endeksindeki gerilemenin varlık fiyatlarındaki etkisinin hissedildiğini ifade edebiliriz.

Gelecek haftaya göz attığımızda piyasalarda yine jeopolitik risklerin, her ne kadar fiyatların içerisine dahil edilmediği görülse de, yakından izleneceğini ifade edebiliriz. Gazze’de devamı getirilemeyen ateşkes ve Rusya yaptırımlarının ekonomiye yansıyacak olası etkileri takip edilecek. Bunun yanında gerek Asya’da gerekse Avrupa’dan, oldukça yoğun bir ekonomi takviminin yeni haftada yatırımcıları beklediğini söyleyebiliriz. Merkez bankalarından gelecek açıklamalar ise piyasalara yön verebilecek ana faktörler arasında yer alıyor.

“Ekonomik takvimde öne çıkanlar”

Çin – İmal Olmayan PMI; Geride kalan hafta Asya’nın en büyük ekonomisine sahip olan Çin için HSBC ve ülkenin hükümeti tarafından açıklanan imalat PMI verileri izlendi. Çin’den son haftalarda nispeten olumlu veriler geldiğini ifade edebiliriz. Hükümetin imalat PMI verisi Nisan 2012’den bu yana en yüksek seviyeye çıkarken, HSBC’nin hazırladığı rakam ise son 18 ayın en yükseğine işaret etti. Piyasaların yeni haftaya başlamasının öncesinde yayınlanacak Çin’in imalat dışı PMI datası ise Haziran ayında düşüş göstermişti. Söz konusu rakamın sergileyeceği performans yeni haftanın ilk işlem gününde piyasaların risk algısını etkileyebileceği için yatırımcıların merceği altında yer alacak.

Avustralya – Perakende Satışlar; Aylık bazdaki değişimleri gösterecek Avustralya’nın perakende satışlar verisi, son 4 aydır beklentilerin altında kalarak dikkat çekti. Nisan ve Mayıs aylarında ise söz konusu rakam daralmaya işaret ederek, Asya-Pasifik ülkesinin ekonomisine ait çok da olumlu sinyaller vermedi. Temmuz ayı başlarından itibaren ABD Doları karşısında değer kaybeden ülkenin para birimi (AUD), ilgili ayın sonlarına doğru bu kayıplarını daha da genişletmişti. Çin’den gelecek imal olmayan PMI verisi sonrasında perakende satışlar datası Avustralya Doları’nda belirleyici olabileceği için yakından izlenecek. Özellikle, haftanın ilerleyen günlerinde ülkenin Merkez Bankası’ndan (RBA) gelecek açıklamalar öncesinde ilgili rakam, fiyatlamaların yapılmasına neden olabilir.

Türkiye – Enflasyon Oranı (CPI);Temmuz ayı başında yayınlanan enflasyon verileri, beklendiği kadar gerilemeyerek piyasadaki beklentilerin yön bulmasında önem taşıyan faktörler arasında yer almıştı. TCMB’nin para politikası kararlarında etkili olabilecek Türkiye’nin enflasyon oranı verileri arasında yıllık bazdaki TÜFE (Tüketici Fiyat Endeksi), yatırımcıların daha yakından inceleyeceği rakam olarak öne çıkıyor. TCMB’nin değerlendirmesine göre, gıda fiyatlarındaki yüksek seyir enflasyonun tahmin edildiği kadar gerilememesindeki önemli etkenler arasında yer alırken, yılın ilerleyen aylarında enflasyon oranının düşüşünü hızlandıracağı öngörülüyor. Açıklanacak veriler ülke ekonomisine ilişkin bilgiler verecekken, TCMB’nin faiz konusunda atacağı adımları hakkında da ipuçları sunabileceği için dikkatle takip edilecek.

İngiltere – Yapı PMI;Son haftalar içerisinde İngiltere’den gelen ekonomik verilerde, nispeten daha olumsuz bir çizgi izlendi. Bu paralelde de ada ülkesinin para birimi özellikle Dolar karşısında değer kayıpları yaşadı. Para biriminin PMI verilerine karşı hassas olduğu bilinen İngiltere’nin inşaat sektörüne ilişkin açıklanacak yapı PMI verisi Haziran’da 62.6 ile düşüş beklentilerinin aksine yükselmişti. Bu rakam aynı zamanda 4 aydır tahminlerin altında kalan süreci de sonlandırmıştı. Temmuz ayına ait rakamın 62.1 olan beklentinin üzerinde açıklanması halinde Sterlin’de yükselişler izlenebilecekken, rakamın öngörülenin altında gerçekleşmesi durumunda ise ülkenin para biriminde kayıplar öne çıkabilir.

Avustralya – Ticaret Dengesi; Avustralya’dan bu hafta açıklanacak yoğun veri akışı arasında, ülkenin ticaret dengesi rakamlarının da izlenecek datalar arasında olduğunu ifade edebiliriz. Aylık bazda son iki dönemdir ticaret açığı veren kıta ülkesinin, bu açığının, Haziran ayında artmaya devam etmesi bekleniyor. Avustralya Merkez Bankası’nın (RBA) ihracat üzerinde baskı yaptığını belirttiği faktörlerin, ülke ekonomisindeki etkileri görülmeye devam edebilir. RBA’nın faiz beyanatı öncesinde açıklanacak ticaret dengesi rakamları, Banka’nın açıklamalarına ilişkin beklentilerin fiyatlanmasını sağlayabilir ve Avustralya’nın para birimi ile birlikte, finansal araç fiyatlarında da değişimlerin izlenmesine neden olabilir.

Çin – HSBC Hizmetler PMI;Piyasaların, yeni hafta başlamadan yayınlanan Çin hükümetinin imal olmayan PMI verisinin ardından, HSBC tarafından hazırlanan hizmetler PMI verisi, Asya-Pasifik tarafının gündemindeki rakamlar arasında yer bulacak. 2013 Mart ayından sonra ilk kez 53 seviyesinin üzerinde açıklanan söz konusu rakam, PMI verileri için sektördeki genişleme referansı olan 50 düzeyinin üzerinde kalmayı sürdürmüştü. Açıklanacak rakam piyasaların risk iştahına yön verebileceği için birçok finansal varlık üzerinde etkili olabilir.

Avustralya – Merkez Bankası Toplantısı;Avustralya Merkez Bankası (RBA) Temmuz ayında gerçekleştirdiği toplantısında %2.5 olan politika faiz oranında beklentiler paralelinde bir değişiklik yapmamıştı. Ancak gerek Banka’nın Başkanı Stevens’ın açıklamaları gerekse RBA’nın yayınlanan toplantı tutanakları, ülkenin para biriminde kayıpların öne çıkmasına neden olmuştu. Stevens, yatırımcıların Avustralya Doları’nda sert bir düşüş olma ihtimalini göz ardı ettikleri yönünde bir değerlendirmede bulunmuştu. RBA’nın 1 Temmuz’da yaptığı toplantının tutanaklarında ise, ekonominin zayıf görünümü ve değerli para biriminin ihracatı olumsuz etkilediği ifade edilmişti. Bu nedenlerden dolayı ülkenin Merkez Bankası faizlerin düşük kalmaya devam edeceği tahmininde bulundu. Politika faiz oranında bir değişiklik yapması beklenmeyen RBA’nın, faiz beyanatı ile birlikte yapacağı açıklamalar, ülkenin para biriminde (AUD) sert hareketlerin görülmesine neden olabilir.

Euro Bölgesi – Hizmetler PMI; Euro Bölgesi ve üye ülkeleri için geride kalan hafta açıklanan imalat PMI rakamları, genel anlamda olumsuz bir tablo ortaya koymuştu. İspanya, İtalya, Fransa ve Almanya gibi ülkelerin yanında Euro Bölgesi geneli için, finansal bilgi servisi Markit tarafından açıklanacak hizmetler PMI rakamları ise yeni haftada yatırımcıların masasında yer alacak makro-ekonomik göstergeler arasında yer alacak. Söz konusu dataların genel olarak beklenti rakamlarından daha iyi bir görünüm sergilemesi halinde Euro’da yukarı yönlü hareketler zemin bulabilecekken, tahminlerden daha kötü hizmet PMI verileri, kıtanın ortak para biriminde kayıplara yol açabilir.

İngiltere – Hizmetler PMI; İmalat ve yapı PMI rakamları sonrasında İngiltere ekonomisi için dikkatler Salı günü hizmetler PMI verisinde olacak. Ada ülkesinin ekonomisindeki en büyük kalem konumunda olan hizmet sektörüne ilişkin data, Sterlin üzerinde sert hareketlerin görülmesine yol açabilir. Son haftalarda olumsuz makro göstergelerin geldiği İngiltere’nin hizmetler PMI verisinin 58.1 olan beklentinin altında kalması halinde ülkenin para biriminde kayıplar izlenebilecekken, tahmini aşan bir data ise Sterlin’de yükselişlere destek olabilir.

ABD – ISM İmal Olmayan Endeks;Genellikle ABD’nin tarım dışı istihdam değişimi verisi öncesinde yayınlanarak, ABD ekonomisinin sağlığına ilişkin bilgiler veren ISM imal olmayan endeks, bu ay takvimsel nedenlerden dolayı, istihdam raporundan sonra yayınlanıyor. Tarım dışı istihdam değişimi verisine ilişkin fiyatlamaların, veri açıklandıktan sonraki hareketlerin içinde yer almayacağı varsayımı ise, söz konusu rakamın önceki aylara göre piyasalarda daha düşük volatiliteye neden olabileceğini ifade edebiliriz. Rakamın 56.6 olan beklentilerin altında açıklanması Dolar’a kayıplar getirebilecekken, tahminlerin üzerindeki datalar ABD’nin para biriminde yükselişlere zemin oluşturabilir.

Yeni Zelanda – İstihdam Değişimi; Yeni Zelanda Merkez Bankası’nın (RBNZ) faiz artırımlarına ara verebileceği yönünde yorumlanan açıklamalarından sonra ülkenin para biriminde değer kayıpları izlenmişti. Bu hafta aynı anda açıklanacak olan işsizlik oranı ve istihdam değişimi verileri ise, Yeni Zelanda Doları’nda önemli fiyat değişimlerine neden olabileceği için Asya-Pasifik tarafında yakından izlenecek datalar arasında yer alıyor. Özellikle yılın ikinci çeyreğine ilişkin bilgiler verecek olan ve ilk üç aylık dönemde %0.9 artış ile beklentilerin üzerinde bir artışa işaret eden istihdam değişimi verisi önem taşıyor. Yine de her iki veriyi de birlikte değerlendirerek sonuçların para birimi üzerindeki etkilerini yorumlamanın daha faydalı sonuçlar vereceğini söyleyebiliriz.

Euro Bölgesi – Almanya Fabrika Siparişleri;Euro Bölgesi’nin en büyük ekonomisine sahip olan Almanya’nın Mayıs ayında fabrika siparişlerinde %1.7’lik bir daralma görülmüştü. Bunun altında yatan temel sebeplerin başında ise Ukrayna’daki yaşanan olayların getirdiği belirsizlik ve zayıf Euro Bölgesi ekonomisinin olduğu ifade edilebilir. Güçsüz Mayıs verisinin ardından Haziran ayında fabrika siparişlerinde %0.5 yükseliş gerçekleşmesi bekleniyor. Rakamın tahminin altında kalması halinde Euro’da düşüşler görülebilecekken, verinin beklentileri aşması kıtanın ortak para birimine yükseliş getirebilir.

İngiltere – İmalat Üretimi; Sanayi üretimi verisi ile aynı anda açıklanacak olan İngiltere’nin imalat ürerimi datası, bu hafta ada ülkesi için açıklanacak önemli makro-ekonomik göstergeler arasında yer alıyor. Toplam sanayi üretiminin yaklaşık %80’ini oluşturduğu için imalat üretimi rakamları, ülkenin para biriminde daha net etkilere neden olabilmektedir. Geride kalan hafta açıklanan imalat PMI verisine bakıldığında, rakamın, son haftalarda İngiltere’den gelen olumsuz verilere bir yenisini eklediği görülüyor. Mayıs ayında sürpriz bir şekilde %1.3 daralmaya işaret eden imalat üretimi, yine ilgili sektörün ilerleyişine ilişkin bilgiler verecek. Rakamın %0.7 olan beklentinin altında kalması halinde Sterlin’de düşüşler öne çıkabilecekken, öngörülen rakamın üzerindeki datalar, ada ülkesinin para biriminde yukarı yönlü hareketlere destek verebilir.

ABD – Ticaret Dengesi;Mayıs ayında %5.6 azalarak 44.4 milyar Dolar’a gerileyen ABD’nin dev ekonomisinin ticaret açığı, beklentilerden küçük bir miktar kadar daha fazla daralmıştı. Açıktaki gerilemenin temelinde ise rekor seviyeye çıkan ihracat ve yaklaşık 3.5 yılın en düşüğüne gerileyen petrol ithalatının yattığını söyleyebiliriz. Bu kez Haziran ayına ilişkin bilgiler verecek ABD’nin ticaret dengesi, Wall Street endekslerinde ve Dolar üzerinde etkili olabilir.

Avustralya – İstihdam Değişimi; Avustralya Merkez Bankası’ndan gelen (RBA) açıklamalar sonrasında, para biriminde dikkat çeken değişimler gözlemlenen ülkelerin arasında Avustralya’yı da sayabiliriz. Haziran ayı için açıklanan istihdam verilerinde, istihdam değişimi beklentilerin üzerinde olumlu açıklanırken, işsizlik oranının olumsuz bir tablo izlediği görülmüştü. Bu verilerin yayınlanmasının ardından Avustralya Doları’nın ABD’nin para birimi karşısındaki hareketlerini incelediğimizde ise, AUD/USD paritesinde önce yükselişler, sonrasında düşüşler görülmüştü. Yani bu iki makro-ekonomik göstergeyi birlikte değerlendirmek ve istihdam değişimi verisinin genelde daha önce fiyatlara yansıdığını bilmek fayda sağlayabilir.

İngiltere – Merkez Bankası Toplantısı; 2013 yılının ortalarından itibaren İngiltere ekonomisinin diğer gelişmiş ülkelere göre daha belirgin bir toparlanma süreci geçirmesi, ülkenin Merkez Bankası’nın (BOE) üzerinde politika faizini yükseltmesi yönünde baskıların artmasına yol açan önemli bir faktör olarak karşımıza çıktı. Son haftalar içerisindeki tahminleri karşılamayan ekonomik verilere rağmen ada ülkesinin diğer ekonomilerden daha iyi durumda olduğu görüşü korunuyor. Ancak İngiliz ekonomisindeki bu ılımlı seyre rağmen BOE, erken bir faiz artırımı ile sürece zarar vermekten korkan bir görünüm sergiliyor. Bu hafta yapılacak olan İngiltere Merkez Bankası’nın para politikası toplantısından da sürpriz çıkması beklenmiyor. Toplam parasal genişleme ve politika faiz oranının değiştirilmeyeceği öngörülüyor. Herhangi bir değişiklik yapılması halinde Sterlin’de çok sert hareketler izlenebilecekken, piyasalar BOE’den gelecek bir adımı henüz erken buluyorlar.

Euro Bölgesi – Merkez Bankası Toplantısı; Haftanın merakla beklenen gelişmelerinin başında yer alacak olan Avrupa Merkez Bankası’nın (ECB) toplantısından sonra yapılacak açıklamalar, piyasalar tarafından büyük bir dikkatle takip edilecek. ECB Haziran ayında faiz indiriminin de aralarında yer aldığı bir dizi politika değişikliği yaparak, Euro Bölgesi’ndeki zayıf ekonomik aktivitelerin önüne geçmek için adımlar atmıştı. Temmuz ayında LTRO (Uzun Vadeli Refinansman Operasyonu) programının nasıl işleyeceği başta olmak üzere ise, yaptığı politika değişikliklerinin açıklamaları ön planda yer almıştı. Ağustos ayına geldiğimizde ise ECB’nin para politikasında bir değişiklik yapmasının beklenmediğini görüyoruz. Perşembe günü TR saati 14:45’de yapılacak faiz beyanatından sonra, dikkatler 15:30’da Banka’nın basın konferansından konuşacak Başkan Mario Draghi’de olacak. ECB Başkanı’nın Euro Bölgesi ekonomisindeki son değişiklikleri nasıl değerlendireceği, kıtanın ortak para biriminde önemli değişikliklerin görülmesini sağlayabilir.

ABD – İstihdam Talepleri;Geride kalan hafta 302 bin Amerikalının işsizlik maaşına başvuruda bulunduğuna işaret eden istihdam talepleri verisi, beklentiye yakın bir görünüm ortaya koymuştu. 2 Ağustos ile biten haftada ise 305 bin Amerikalının işsizlik sigortasından yararlanmak için başvurmuş olması bekleniyor. Verinin tahminden farklı olarak gerçekleşmesi, ABD’nin para birimi değerinde değişikliklere neden olabileceği için yatırımcılar tarafından yakından takip edilecek.

Kanada – Ivey PMI;Coğrafi ve sektörel bazda seçilen yaklaşık 175 yöneticiye yapılan bir anket sonucu oluşturulan Ivey PMI verisi, Kanada ekonomisindeki gelişmeler izlenirken yakından takip edilen veriler arasında yer almaktadır. Son 4 aydır art arda düşüş gösteren rakam, aynı süre içerisinde de beklenti rakamlarının altında kalarak olumsuz bir görünüm ortaya koydu. Richard Ivey School of Business tarafından hazırlanan PMI verisi son iki aydır ise kritik 50 seviyesinin altında gerçekleşiyor. Ivey PMI verisinin 54.1 olan beklenti rakamının altında kalması halinde Kanada Doları’nda değer kayıpları izlenebilecekken, datanın tahminleri aşması ülkenin para biriminde değer kazanımlarının öne çıkmasını sağlayabilir.

Avustralya – Para Politikası Beyanatı;Salı sabahı yapılan Avustralya Merkez Bankası’nın (RBA) faiz beyanatının ardından, söz konusu ülkenin finansal araçlarının değeri üzerinde etkili olabilecek para politikası kararları, haftanın son işlem gününde RBA tarafından duyurulacak. Banka’ya ilişkin faiz artırım beklentilerinin daha ileri tarihlere öteleneceği şeklinde yorumlanan RBA’nın son açıklamaları, ülkenin para biriminde kayıplar görülmesine neden olmuştu. Avustralya Doları’nın değeri, enflasyon oranı ve istihdam seviyesine ilişkin yapılacak değerlendirmeler, RBA’nın para politikası beyanatında yakından izlenecek başlıklar arasında yer alacak.

Japonya – Merkez Bankası Toplantısı; Hafta boyunca merkez bankalarından gelecek açıklamalar, son olarak Japonya Merkez Bankası (BOJ) ile son bulacak. Uzak Doğu ülkesinden bir para politikası değişikliği gelmesi beklenmiyor. Ancak Japonya Başbakanı Shinzo Abe’nin ekonomi danışmanlarının bazılarından gelen açıklamaları hatırlayacak olursak, BOJ, Nisan ayındaki satış vergisi artışının etkilerini gördükten sonra, Temmuz ayında para politikasını genişletip genişletmeme konusunda bir karar alabilir. Dolayısı ile ağırlıklı olarak Banka’dan para politikasında bir değişiklik yapma olasılığı halen daha düşük görülse de, sürprize açık bir toplantı olduğunu ifade edebiliriz. Yayınlanacak para politikası kararlarının ardından BOJ Başkanı Kuroda’nın basın konferansındaki konuşmaları da büyük bir önem taşıyor. Başkan son olarak geride kalan hafta mikrofon karşısına geçtiğinde, BOJ’un %2’lik enflasyon oranı hedefine ulaşacağına olan inancını bir kez daha dile getirmişti. Haftanın kritik gelişmeleri arasında BOJ toplantısını ve Kuroda’nın açıklamalarını üst sıralara yerleştirebiliriz.

Çin – Ticaret Dengesi;Asya-Pasifik tarafından gelecek veriler arasında Çin’in ticaret dengesi rakamlarını haftanın önem derecesi yüksek dataları arasında sayabiliriz. Dünyanın en büyük ekonomisinin ilerleyişine ilişkin bilgiler verecek ithalat ve ihracat rakamları, sadece Çin için değil dünya ekonomisi adına da önemli ipuçları sunabilir. Haziran ayında Çin’in ticaret fazlası, beklentilerin altında kalırken, ihracat ise tahminlerden daha düşük bir artışa işaret ederek, küresel talebin düşüyor olabileceği yönünde sinyaller verdi. Temmuz ayında ise Asya’nın en büyük ekonomisinin ticaret fazlasının gerilemeye devam edeceği öngörülüyor. Çin’in ihracat, ithalat ve ticaret dengesi rakamları, birçok finansal enstrüman üzerinde etkili olabileceği için yatırımcıların yakından izleyeceği veriler arasında yer alıyor.

Türkiye – Sanayi Üretimi;Mayıs dönemi için geride kalan ay açıklanan Türkiye’nin sanayi üretimi verisi, yıllık bazda %3.3 artış kaydederek son altı ayın en düşük seviyesinde gerçekleşmişti. Büyümenin yavaşlayabileceği şeklinde yorumlanan rakam, piyasalar tarafından olumsuz algılanırken, TCMB’nin faiz indirimleri konusunda da daha temkinli olmak zorunda kalacağı beklentilerine destek vermişti. Haziran döneminde yine zayıf datalara işaret edecek bir sanayi üretimi verisi Türk Lirası’nda kayıplara yol açabilecekken, beklentileri aşan rakamlar ise TL’de değer kazanımlarına destek olabilir.

Kanada – İstihdam Değişimi; Haftanın son işlem gününde piyasalarda dikkatler Kanada’dan gelecek olan istihdam verilerinde olacak. Kasım 2012’den bu yana %7.2 ile %6.9 arasında değişimler gösteren işsizlik oranı ve Haziran ayında sürpriz bir şekilde istihdamın azaldığına işaret eden istihdam değişimi datası aynı anda açıklanacak iki makro-ekonomik gösterge olarak dikkat çekiyor. Söz konusu iki verinin, açıklandıktan sonraki piyasaya olan etkilerini birlikte değerlendirmek faydalı olacaktır. Ancak istihdam değişimi verisinin genellikle ülkenin para birimi üzerinde daha önce etkili olduğu ifade edilebilir. Rakamların genel olarak beklentilerden daha iyi bir tablo oluşturmaları halinde Kanada Doları’nda (CAD) yükselişler izlenebilecekken, olumsuz bir veri seti ülkenin para biriminde kayıplara neden olabilir.

Önemli NOT: Analizler içerisinde söz edilen beklentiler ve ekonomik verilere ilişkin beklenti rakamları, 1 Ağustos 2014 tarihinde saat 17:00’da tamamlanan çalışmalar sonucu belirlenmiştir. Beklentiler analist ve ekonomistlere yapılan yeni anketler, ya da piyasa dinamiklerindeki farklılaşmalar sonucu haftanın ilerleyen günlerinde değişiklik gösterebilmektedir. Bu nedenle hafta içerisinde GCM Forex Araştırma Departmanı tarafından hazırlanan günlük analizlerde güncellenebilecek beklenti ve beklenti rakamlarını takip etmeniz önem taşımaktadır.

EUR/USD ANALİZİ

Uzun bir süredir EURUSD paritesi ile ilgili negatif baskıların devam etmesi gerektiğini 150 günlük basit ve üssel hareketli ortalamaların desteği ile sizlerle paylaşmış ve bu hususu hemen hemen tüm analiz çalışmalarımızda ifade etmiştik. (Bu ortalamalar 1,3684 ve 1,3621 olarak belirlenmiştir.) EURUSD paritesi yukarıda belirlemiş olduğumuz ortalamaların altında günlük kapanışlarını sürdürerek aşağı yönlü baskısını hafta içerisinde 1,3366 seviyesine kadar taşıdı. Haftanın son işlem gününde ABD’den gelen olumsuz Tarım Dışı İstihdam ve İşsizlik Oranı verileri ile birlikte mevcut düşüşlerini sınırlandıran ve tepki alımlarına maruz kalan EURUSD şu sıralar 200 haftalık basit hareketli ortalama (1,3422) çevresinde seyrini sürdürmektedir.

EURUSD paritesinin bundan sonraki seyrini incelediğimizde özellikle 150 günlük basit ve üssel hareketli ortalamalar olan 1,3684 ile 1,3621 seviyeleri altında negatif baskısının devam etmesi gerektiği yönündeki düşüncemizde herhangi bir değişiklik yoktur.

Parite yeniden 1,36**’lı seviyeleri test eder mi?

ABD’den gelen kötü veri sonrasında 1,3366 seviyesinden başlattığı tepki alımlarını 1,3432 seviyesine kadar devam ettiren EURUSD paritesinde mevcut tepki alımlarının devam edebilmesi için 200 haftalık basit hareketli ortalama üzerinde haftalık kapanış gerçekleştirmesi ya da mevcut kırılan yükseliş kanalının alt noktası olan 1,3515 seviyesinin geçilmesi gerektiğini söyleyebiliriz. Bu şart sağlanırsa 150 günlük basit ve üssel hareketli ortalamalar test edilebilir. Aksi takdirde aşağı yönlü baskılar 1,3285 seviyesine kadar devam edebilir.

NOT: EURUSD paritesinde orta ve uzun vadeli olarak aşağı yönlü baskılar devam etmektedir. Burada sorulması gerekilen soru ise “orta ve uzun vadeli satış pozisyonlarında yer almak için kısa vadeli tepki alımları nereye kadar devam eder ya da kısa vadeli olası tepki alımlarında yer alabilmek için hangi seviyelere dikkat etmemiz gerekir” şekilde sorular sorulabilir.

Destek; 1,3366-1,3285-1,3170

Direnç; 1,3510-1,3590-1,3684

GBP/USD ANALİZİ

Uzun bir süredir (12 Kasım 2013 tarihinden beri) etkisini hissetmiş olduğumuz ve 89 günlük üssel hareketli ortalama ile desteklenen yükseliş trendi, gerek İngiltere’den gelen olumsuz veriler gerekse Dolar Endeksindeki yükseliş baskısı ile birlikte sonlanma aşamasında!

1,7190 seviyesinden itibaren başlayan ve tepki satışı olarak adlandırmış olduğunu aşağı yönlü baskı paritenin 89 günlük üssel hareketli ortalama altında hareketlerine devam etmesi nedeniyle önemli bir dönüm noktasındadır. Bu bağlamda da GBPUSD paritesinin 89 günlük üssel hareketli ortalama altında yapacağı günlük kapanışlar mevcut yükseliş trendinin sonlandığını ve olası satış rallisine hazır olmamız gerektiği konusunda bize önemli sinyaller verebilir. Art arda iki gün günlük kapanış olarak nitelendirebileceğimiz bu teyit için bugünkü kapanış önem arz temektedir. Perşembe günü 89 günlük üssel hareketli ortalama altında günlük kapanış yaptığı düşünülürse bugün de 89 günlük üssel hareketli ortalama altında gerçekleşecek olası kapanış satış rallisi için önemli bir sinyal olabilir. Bu bağlamda da günün kapanışı dikkatle takip edilmelidir.

GBPUSD paritesi eğer 89 günlük üssel hareketli ortalama olan 1,6890 seviyesi altında günlük kapanış gerçekleştirebilirse aşağı yönlü baskısını 200 günlük üssel hareketli ortalama olan 1,6625 seviyesine kadar taşıyabilir. Aksi takdirde 21 günlük üssel hareketli ortalama olan 1,7000 seviyesine doğru kısa vadeli tepki alımları görülebilir.

Destek; 1,6770 – 1,6685 – 1,6625

Direnç; 1,6890 – 1,7000 – 1,7095

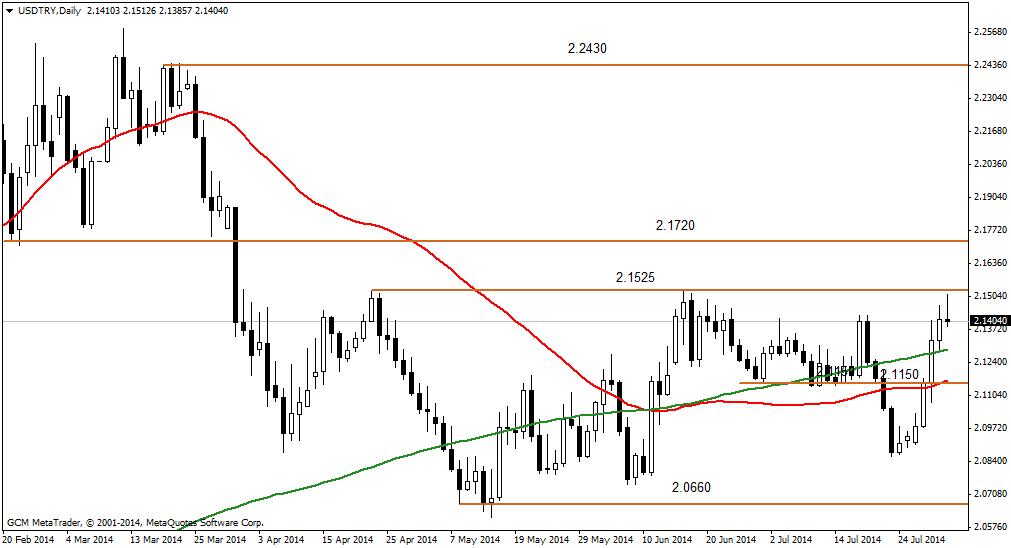

USD/TRY ANALİZİ

Parite geçen haftayı 2.0950 seviyesinden kapamışken, Rusya’ya yaptırım haberleri, ABD büyüme rakamının beklenenin üzerinde gelmesi, Portekiz sıkıntısı, Arjantin’in temerrüde düşmesi pariteyi 2.15 seviyesi üzerine taşıdı. Haftanın son işlem günü ABD tarım dışı istihdam rakamı beklenenden düşük, işsizlik oranı beklenenden yüksek, PCE deflatör beklenenden düşük açıklandı ve TL 2.15 seviyesinden döndü. Önümüzdeki haftanın yurt içi piyasalar açısından en önemli gündem maddesi 8 Ağustos’ta Moody’s in Türkiye değerlendirmesi ve cumhurbaşkanlığı seçimleri olacak. Bir dönem 2,12-2,15 bandında hareket eden parite 2.1150 desteğinin kırılmasıyla 2,09 seviyesinin altına indi fakat görünen o ki şimdilik parite 2,10 seviyesi altında kalıcı olamıyor.

Pazartesi günü açıklanacak olan TR enflasyon rakamları faiz indirimi beklentileri açısından önemli olacaktır. Beklentiler dahilinde düşmeyen enflasyon faiz indirim beklentilerini törpüleyebilir, bu durum TL’ye a da olsa değer kazandırma ihtimali barındırıyor.

Parite 2.1525 seviyesindeki direncine çok yaklaştı. Eğer son ABD verileri Fed’in faiz artırımının yakın olduğu beklentilerini ötelediyse paritenin tekrar 2.1250 seviyesine doğru geri çekilmesi beklenebilir. 2,1292 seviyesi 200 günlük basit hareketli ortalama seviyesi. Bu seviye üzerinde kalınıyorsa yükseliş beklentileri canlı kalabilir. 2,1292 seviyesi altında ilk destek 50 günlük ortalamaya tekabül eden 2.1150 seviyesi olabilir.

Destek: 2,1292-2,1150-2,0860

Direnç: 2.1525-2.1720-2,2000

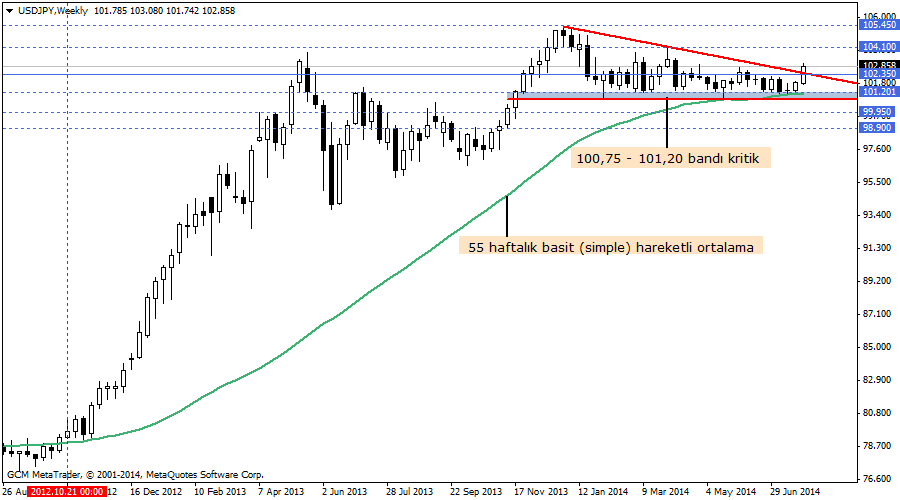

USD/JPY ANALİZİ

Geride bıraktığımız haftada tüm küresel piyasalarda etkili olan Dolar hareketlerinin, USD/JPY paritesinde de ağırlıklı olarak fiyatlamalara dahil olduğunu belirtebiliriz. Özellikle ABD’de ilk faiz artırımının beklenenden erken bir tarihte gerçekleşebileceğine dair rakamlarla birlikte, Dolar endeksindeki sert yükseliş pariteye de yansıdı ve uzun süredir takibini gerçekleştirdiğimiz hareketin sona ermesine neden oldu. Ancak haftanın son iş gününde açıklanan ABD istihdam verilerinde beklentinin altında kalan rakamlarla birlikte Dolar’ın güç kaybını takiben paritenin haftalık kazancının bir kısmını geri verdiğini söyleyebiliriz. Önümüzdeki hafta piyasaları Pazar günü açıklanacak olan Çin imalat dışı PMI verisiyle başlayacak yoğun bir veri trafiği bekliyor. Artma ihtimali olan volatilite nedeniyle veri takibi daha da önemli hale gelebilir.

Teknik olarak incelediğimizde, uzun süredir takibini sürdürdüğümüz ve son dönemde 55 haftalık basit (simple) hareketli ortalama (101,20) ile düşüş kanalının üst noktası (102,35) arasındaki kıyasıya mücadeleden hareketli ortalamanın galip çıktığını gördük. Kanalın güncelliğini yitirmesiyle birlikte yukarı yönlü baskıların hafta boyunca 102,35 seviyesi üzerinde etkili olması beklenebilir. Olası yükselişlerde 104.10’ın hedeflenme potansiyeli bulunmaktadır.

Paritede düşüş yönlü beklenti oluşturabilmek için sadece kanala dönüş çabasının yeterli olmadığını ifade edebiliriz. 102,35 seviyesi kırılana kadar olası düşüşler, alım fırsatı olarak değerlendirilebilir. Ancak 102,35’in kırılması durumunda, tekrar 101,20’yi hedefleyebilecek daha kalıcı düşüş stratejileri oluşturulabilir.

Destek: 102,35 – 101,20 – 100,75

Direnç: 103,40 – 104,10 – 105,45

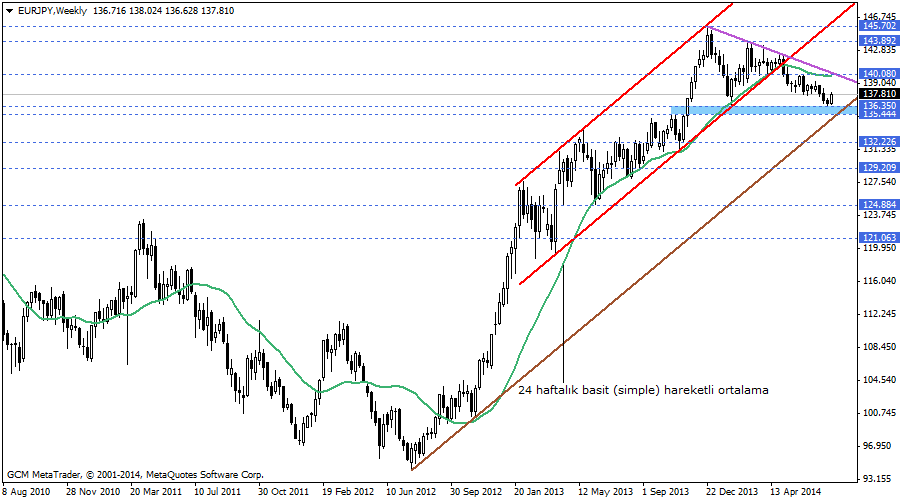

EUR/JPY ANALİZİ

Hafta boyunca Yen’in değer kaybının da etkisiyle birlikte yükseliş gösteren paritede, mevcut trendin sorgulanma noktasından bir miktar uzaklaşıldığını gördük. Önümüzdeki hafta hem Japonya hem Avrupa Merkez Bankası kararlarının yanı sıra, ekonomik takvimin her iki bölge ekonomisi açısından da yoğun olduğu bir süreç olacak. Bu nedenle hareketliliğin artabileceği haftada veri takibi oldukça önemli bir yer tutacak.

Teknik olarak incelediğimizde, mor renkle belirttiğimiz ve 24 haftalık basit (simple) hareketli ortalama ile desteklenen düşüş trendi ile uzun vadede güncelliğini koruyan yükseliş trendi (kahverengi) arasında kalan bir parite karşımıza çıkıyor. Yükseliş trendinin alt bölgesini oluşturan 135,44 – 136,35 bandının sınırlandırıcı etkisi sonrasında yukarı yönlü baskıların ön planda olması beklenebilir. Bu şartla birlikte 140,08 seviyesi hedeflenebilecekken, daha kalıcı yükseliş beklentileri için hareketli ortalamanın da üzerinde bulunan bu seviye üzerinde günlük kapanışa ihtiyaç vardır. Bu durumda düşüş eğiminin etkisinin geçmesiyle alımların ivme kazanması beklenebilir.

Paritede düşüş yönlü beklenti oluşturabilmek için, 135,44 – 136,35 kanalının altındaki fiyatlamaların görülmesine ihtiyaç vardır. Aksi durumda bu bölgeye kadar gerçekleşebilecek düşüşlerin, uzun vadeli alıcılar için fırsat olarak değerlendirilebileceği unutulmamalıdır.

Destek: 136,35 – 135,44 – 133,80

Direnç: 138,85 – 140,08 – 141,75

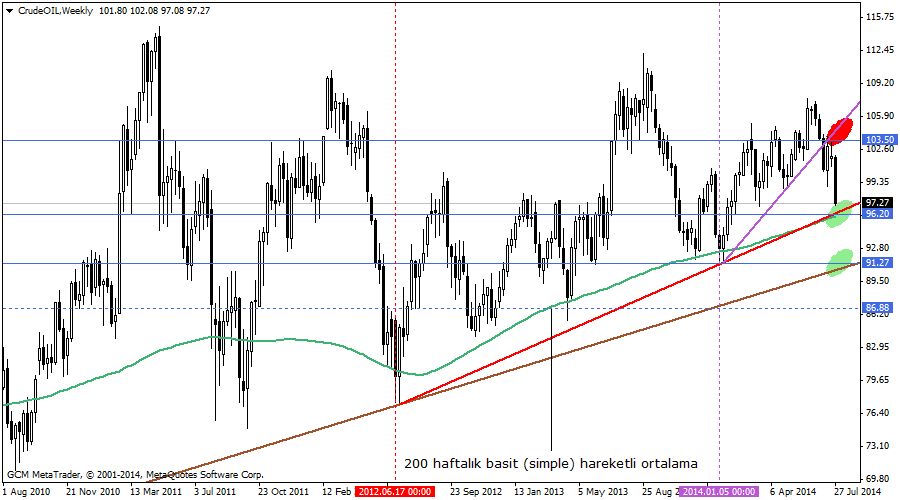

HAM PETROL ANALİZİ

Ham petrol fiyatlamalarında jeopolitik risklere dair endişelerin azaldığı süreçten bu yana stok verileri ve bu datalara dair talep endişelerinin etkili olduğunu görüyoruz. ABD stoklarında önceki haftalarda yaşanan sert düşüşte fiyatın yukarı yönlü baskıya maruz kaldığını gördük. Fakat düşüşün gittikçe ivme kaybetmesi, azalan taleple birlikte fiyat üzerinde baskı oluşturdu. Küresel üretime dair pozitif gelişmelerle de birlikte satış ağırlıklı bir haftayı geride bıraktık. Önümüzdeki hafta, özellikle son bir aydır etkisini net bir şekilde gösteren ABD ham petrol stok değişimi verisi (Çarşamba TSİ 17:30) takip edilmelidir.

Teknik olarak incelediğimizde, 103,50 ile desteklenen kısa vadeli yükseliş trendinin (mor) kırılması sonucu oluşan fiyatlamaların takibini sürdürüyoruz. Kısa vadede oluşan düşüş baskısının önümüzdeki süreçte etkisini bekleyebilmek için 200 haftalık basit (simple) hareketli ortalamayla (96,20) desteklenen yükseliş trendi altındaki kapanışlar takip edilmelidir. Bu şart oluştuğu taktirde tepki satışlarının güç kazanma potansiyeli nedeniyle alım yönlü kararlarda temkinli davranılmalıdır.

Orta vadeli alıcılar için kritik bir gösterge olan 200 günlük basit hareketli ortalama üzerindeki kapanışlar, düşüşleri sınırlandırıcı etkisinin yanında, alımlar için de fırsat oluşturabilir ve trend yönlü fiyatlamalara yol açabilir. Ancak bu durumla birlikte temel faktörlerin de etkisi gözlenmelidir.

Destek: 96,20 – 95,00 – 93,45

Direnç: 98,75 – 99,83 – 102,00

ALTIN ANALİZİ

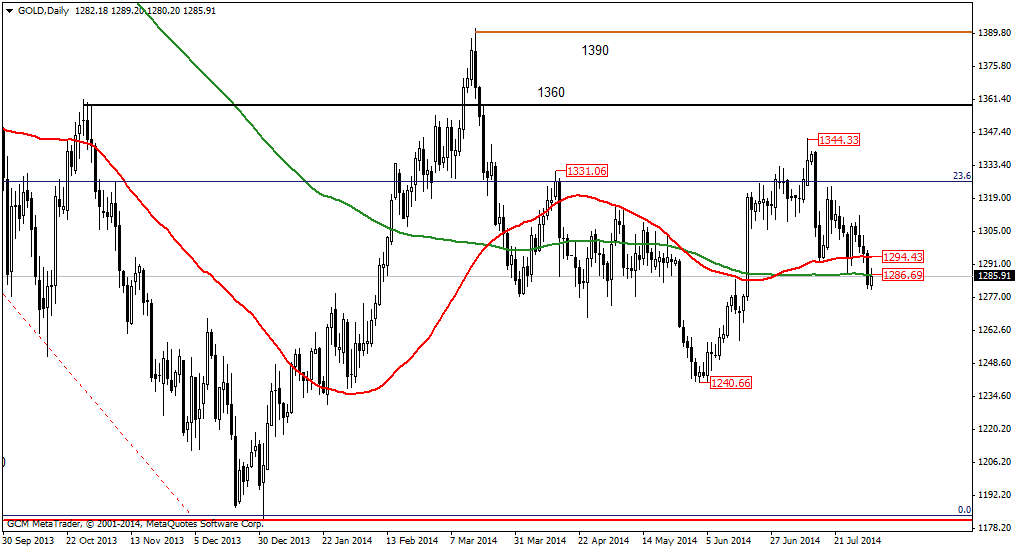

Beklentilerden yüksek gelen ABD büyüme rakamları FED Faiz Artırımı daha yakın olabilir algısı yarattı ve altın kısa vadeli desteklerini kırdı 1280 seviyesine kadar geri çekilme yaşandı. Haftanın son günü gelen ABD verileri ise FED’in ekonomide istenilen noktalara henüz ulaşılamadığı görüşünü destekler nitelikle açıklandı. Bu arada ABD ve Avrupa borsalarında hızlı düşüşler yaşandı. Borsalar düşerken altın canlı kalabilirdi fakat faiz artırımı korkusu altını baskılamaya devam ediyor.

200 günlük ortalama 1286 seviyesinden geçiyor. Altın bu seviye altına inerse 1240 seviyesine kadar anlamlı bir destekten bahsetmek güç. 50 günlük ortalama 1294 seviyesinde. Yükseliş beklentilerinin korunabilmesi için 200 günlük ortalama üzerinde kalınmalı, hatta 1294 seviyesi üzerine çıkılmalı. 1300 seviyesi üzerine çıkılabilirse 1331 seviyesi hedef olabilecek fakat şimdilik altında bu gücü görmek zor.

Destek: 1285-1240-1200

Direnç: 1294-1300-1310

DAX30 ANALİZ

Uzun bir süredir (3 Haziran 2012 tarihinden beri) Dax30 endeksindeki yükseliş trendinden ve bu trendin 40 haftalık basit hareketli ortalama ile desteklendiğinden bahsetmekteydik. Bu hafta endeksler üzerinde gerçekleştirilen satış baskısının özellikle 40 haftalık basit hareketli ortalama altına sarkması, mevcut yükseliş trendi sonlanıyor mu sorusunu sormamıza neden oldu. 9515 seviyesi olarak güncelliğini koruyan bu ortalama altında hareketlerini sürdüren endeks şu sıralar 9235 seviyesine yakın hareketlerine devam etmektedir.

Teknik olarak Dax30 endeksini incelediğimizde yükseliş trendinde kanalın alt noktası ve aynı zamanda da 40 haftalık basit hareketli ortalama olarak belirlediğimiz 9515 seviyesi mevcut düşüşlerin bir tuzak mı yoksa trendi değiştiren bir hamle mi olduğu konusunda bize önemli sinyaller verebilir. Özellikle de 9515 seviyesi altında haftalık kapanış gerçekleştirmesi 3 Haziran 2012 tarihinden beri devam eden yükseliş trendinin sonlandığı anlamına gelebilir. Bu bağlamda da bugünkü haftalık kapanış dikkatle takip edilmelidir. Endeks eğer yeniden yukarı yönlü hareket gerçekleştirir ve 9515 seviyesinin üzerine çıkarsa bu düşüşlerin tuzak olduğunu ifade edebiliriz. Ancak son yaşanılan hareketleri incelediğimizde bu ihtimalin düşük bir olasılık olduğunu bilmemiz gerektiğini ifade edebiliriz.

Genel görünüm olarak yeni ay ve yeni haftada 40 haftalık basit hareketli ortalama olan 9515 seviyesi altında negatif baskının devam etme ihtimalinin olduğunu, böyle bir düşünce ile 8975 seviyesine doğru satış baskısının oluşabileceğini söyleyebiliriz. Alış pozisyonları düşünen Forex işlemcilerin bu aşamada sabırsız davranmaması önemlidir. Mevcut alış pozisyonlarını güncellemek isteyen işlemciler ise kısa vadeli tepki alımlarını dikkate alabilir.

Destek: 9148-8975-8782

Direnç: 9320-9515-9667

S&P500 ANALİZ

11 Kasım 2012 tarihinden itibaren yükseliş trendinde hareketlerine devam eden ve yaşanılacak olası geri çekilmelerin uzun vadeli alış fırsatı olması gerektiği hususundaki ifadelerimizi sizlerle paylaşmış olduğumuz S&P500 endeksi, bu hafta diğer borsa endeksleri gibi tepki satışlarına maruz kaldı ve 1985 seviyesinden başlatmış olduğu satıcılı seyrini 1910 seviyesine kadar taşıdı. Şu sıralar 1923 seviyesine yakın hareketlerini sürdüren endeks için tepki satışlarının nerede sonlanacağı tüm katılımcılar için önemle takip edilmektedir.

34 haftalık basit hareketli ortalama, endeks için uzun bir süredir trend göstergesi olarak karşımıza çıkmaktadır ve şuan ki güncel seviyesi de 1872 olarak belirlenmiştir. Yani uzun vadeli olarak 1872 destek noktası üzerinde kaldığımız müddetçe yeni rekor seviyelerin test edilme potansiyelinin güçlü olduğunu ifade edebiliriz.

Kısa vadeli olarak S&P500 endeksini incelediğimizde 1977-1985 bölgesi mevcut tepki satışları için önemli bölge olarak belirlenmiştir. Endeksin bu bölge altındaki hareketleri, yukarıda ifade etmiş olduğumuz 34 haftalık basit hareketli ortalama olan 1872 seviyesine doğru yeni hareketlerin oluşumunu tetikleyebilir. Bu bağlamda da özellikle yeni hafta da mevcut tepki satışlarının nereye kadar devam edebileceğini takip etmek gerekir. Çünkü bu düşüşler 1872 seviyesi üzerinde kaldığı müddetçe uzun vadeli alıcılar tarafından desteklenebilir. Özellikle de 1897 – 1872 aralığı uzun vadeli alıcılar için önemli bir bölge olarak kaydedilmiştir.

Destek: 1910-1897-1872

Direnç: 1945-1962-1985

GCM Forex Haftalık Bülteni Hazırlayanlar:

Araştırma Müdürü: Erdoğan TURAN – ”USDTRY ve Altın Analizi”

Başanalist: Kudret AYYILDIR – “EURUSD, GBPUSD, Dax30 ve S&P500 Analizi”

Analist: Sermet DOGAN – “Makro-Ekonomik Gelişmeler”

Yardımcı Analist: Umut TUNCER – ” USDJPY, EURJPY ve Ham Petrol Analizi”

NOT: Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.