Gözler FOMC tutanakları ve Başkan Yellen konuşmasında!

17 Eylül 2014 Forex Piyasası Parite, Emtia ve Endeks Akşam Analizi

Makro-Ekonomik Gelişmeler

Küresel piyasalarda artık dikkatler, ABD Merkez Bankası’nın (FED) bugün tamamlanacak olan Federal Açık Piyasa Komitesi (FOMC) toplantısından çıkacak sonuçlara odaklandı. FED’in yayımlanacak karar metninde herhangi bir söylem değişikliğine gitmeyeceği spekülasyonu sonrasında beklentilerin altında kalan ABD’nin enflasyon verileri, Dolar’da baskı yapan temel unsur olarak öne çıkarken, Avrupa borsalarında bu paralelde alımlar izleniyor. Wall Street endekslerinin ise güne temkinli bir şekilde başlaması bekleniyor.

“Enflasyon tahminlerin altında”

Kritik FOMC toplantısı öncesinde piyasalarda dikkatler, ABD’nin enflasyon rakamlarına çevrildi. Yayımlanacak para politikası kararları öncesinde açıklanan son önem derecesi yüksek makro-ekonomik gösterge olarak dikkat çeken CPI verileri, beklentilerin altında kalarak, FED’in bugünkü beyanatında bir değişikliğe gitme ihtimalini düşürdüğü yönünde yorumlandı. Bu paralelde, Dolar endeksinde düşüşler dünkü kayıplarını genişletirken, parite ve emtia fiyatlarında da söz konusu hareketler etkili oldu. CPI verisi Ağustos ayında, bir yıldan daha uzun bir süre içerisinde ilk kez gerilerken, aylık bazdaki çekirdek CPI verisi öngörülerin altında gelerek %0.0’da kaldı.

Dolar endeksindeki düşüşler ile EURUSD, GBPUSD paritelerinde yukarı yönlü hareketler izlendi. Altın ise enflasyon verileri sonrasında yükselişler kaydetse de, kazançların sınırlı kaldığı görüldü. USDTRY ve USDJPY çiftlerinde ise düşüşler izlenirken, Türk Lirası’nın Dolar karşısında yükseliş kaydetmesi gram altın fiyatı üzerinde baskı yaptı. Petrol tarafında ise son yükselişlere tutunma çabası öne çıkıyor. Çin Merkez Bankası’nın bankalara fon sağlayacağı haberleri talebin canlanabileceği beklentilerini kuvvetlendirirken, Libya’da çatışmalar nedeni ile El Sharara sahasında üretimin durması petrol fiyatlarını yukarıda tutan temel başlıklar olarak dikkat çekiyor.

“Piyasalar için kritik süreç”

Küresel piyasaların uzun zamandır merakla beklediği birçok gelişme, önümüzdeki iki günlük süreç içerisinde açıklığa kavuşmuş olabilir. Bugün FOMC toplantı sonuçları ve FED Başkanı Yellen’ın konuşması ile başlayacak maraton, yarın Avrupa tarafından gelecek haberler ile devam edecek. FOMC tutanaklarının yayımlanması sonrasında piyasalarda hareketler hızlanabilecekken, Avrupa seansının kapanışına doğru gerçekleşebilecek pozisyon güncellemeleri de, FOMC öncesinde piyasaları hareketlendirebilir. Dolayısı ile Çarşamba akşamı başlayacak ve Perşembe günü de sürecek kritik zaman dilimi içerisinde varlık fiyatlarında sert hareketlerin görülme ihtimalinin yüksek olduğunu ifade edebiliriz. Bu paralelde yatırımcıların söz konusu dönemece hazırlıklı olmaları fayda sağlayacaktır.

Günün devamında ABD’den konut piyasası endeksi ve ham petrol stok verileri açıklanacak. Sonrasında ise global piyasaların odak noktasındaki FED kararları ve açıklamaları takip edilecek. Asya seansına geçildiğinde ise yine önemli rakamlar yatırımcıları bekliyor olacak. GCM Forex Araştırma Departmanı’nın FOMC toplantısına ilişkin hazırlamış olduğu detaylı raporlara ait linkler aşağıdaki gibidir;

“FED üyesi neden ‘şahin’ ya da ‘güvercin’ olur?

“Ekonomik takvimde öne çıkanlar”

*ABD – FOMC Toplantısı; Haftanın ve ayın en önemli gelişmeleri arasında değerlendirebileceğimiz ABD Merkez Bankası’nın (FED) Federal Açık Piyasa Komitesi (FOMC) toplantısı, tüm dünyada merakla bekleniyor. Yeni trendlerin oluşmasını sağlayabilecek FOMC toplantısından çıkacak sonuçlar, piyasalarda sert hareketlerin görülmesine neden olabilir. Kritik beyanatların öncesinde ve sonrasında, başta Dolar olmak üzere birçok finansal araç fiyatı yakından izlenecek.

Çarşamba günü öncelikle dikkatler TR saati ile 21:00’da toplantıdan çıkan sonuçlarda olacak. FED’in tahvil alımlarını 10 milyar Dolar azaltacağı tahmin edilirken, faiz oranında ise bir değişiklik beklenmiyor. Parasal genişlemenin daha fazla/daha az azaltılması ya da azaltılmaması halinde Dolar’da fiyatlamalar hızlanacaktır. Bunun yanında yayımlanacak faiz beyanatındaki ifadeler de büyük önem taşıyor. “Tavil alımları bitirildikten sonra faiz oranları ‘kayda değer bir süre daha’ düşük seviyelerde kalacak” cümlesindeki, ‘kayda değer bir süre’ ifadesinin yine kullanılmış olup olmayacağı merakla bekleniyor. Eğer söz konusu ifadenin çıkarıldığı görülürse, FED’in faiz artışına bir adım daha yaklaştığı düşünülebilir ve bu da Dolar’ın sert bir değer kazanımı göstermesini tetikleyebilir. Yine aynı saatte ise FED’in ekonomik projeksiyonları, yani içinde bulunduğumuz ve gelecek yıllara ilişkin büyüme, enflasyon ve işsizlik oranı tahminleri izlenecek. FED’in makro-ekonomik göstergelere ilişkin beklentilerini olumlu ya da olumsuz yönde revize etmesi, Banka’nın para politikaları için mesaj verdiği şeklinde yorumlanabilir.

21:00’da sonra dikkatler piyasalarda 21:30’da başlayacak olan FED’in basın konferansında olacak. Banka’nın Başkanı Janet Yellen, mikrofonun arkasına geçerek önce alınan kararlara ilişkin açıklamalarını yapacak. Sonrasında ise basın yetkililerinden gelecek soruların yanıtlanacağı, soru-cevap kısmına geçilecek. Yellen’ın sorular karşısında nasıl bir performans göstereceği dikkatle izlenecekken, özellikle faiz artırımının zamanlamasına yönelik alınabilecek ipuçları büyük önem taşıtacak. Başkan’ın bu konuya ilişkin yapacağı değerlendirmeler, Dolar’dan gelişmekte olan ülke varlıklarına, endekslerden emtia fiyatlarına kadar birçok finansal enstrümanda sert değişikliklere neden olabilir.

Yeni Zelanda – Büyüme Oranı (GDP); Yılın ilk çeyreğinde %1.0’lik (çeyreklik bazda) büyüme kaydeden Yeni Zelanda ekonomisinin, ikinci üç aylık döneme ilişkin GDP verisi, Perşembe sabahı piyasaların gündemindeki rakamlar arasında kendine ye bulacak. Yeni Zelanda Merkez Bankası (RBNZ) ülke ekonomisindeki ilerleme beraberinde 4 ay üst üste faiz artışına gitmişti. Son toplantısında ise RBNZ bekleme durumuna geçerek, mevcut faiz seviyesinin ekonomik koşullara uyumlu olduğu mesajını vererek faiz oranını değiştirmedi. İkinci çeyrekte %0.6 büyümesi beklenen ülkenin bu rakamın altında bir yol kat ettiğinin görülmesi halinde Yeni Zelanda Doları’nda kayıplar öne çıkabilecekken, tahminin üzerinde bir GDP verisi ise yükselişlere destek olabilir.

Önemli Ekonomik Takvim Verileri

17 Eylül 2014 Çarşamba

Zaman Haber Beklenti Önceki

17:00 USD NAHB Konut Piyasası İndeksi 56 55

17:30 USD Ham Petrol Envanterleri -1,614M -0,972M

21:00 USD FOMC Beyanatı

21:30 USD FOMC Basın Konferansı

18 Eylül 2014 Cuma

01:45 NZD GDP (çeyreklik) 0,6% 1,0%

02:50 JPY Ticaret Dengesi -0.99T -1,02T

04:30 AUD Merkez Bankası (RBA) Bülteni

04:30 CNY Çin Konut Fiyatları (Yıllık) 2,3% 2,5%

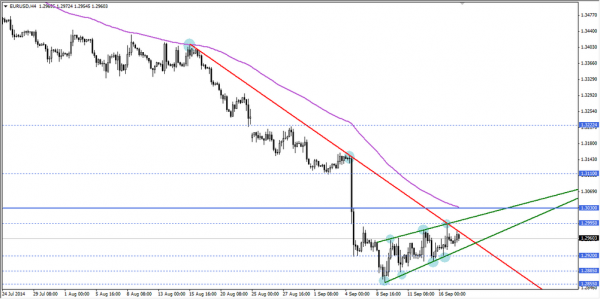

EURUSD ANALİZ

Gözler FOMC tutanakları ve Başkan Yellen konuşmasında!

Avrupa Merkez Bankası Başkanı Mario Draghi’nin Eylül ayı ilk haftasında gerçekleştirmiş olduğu konuşma sonrasında sert satış baskısına maruz kalan EURUSD paritesi bu tutumunu 1,2855 desteğine kadar sürdürmüş ancak devamını getirememiştir. Bu süreçten sonra toparlanan ve tepki alımları ile 1,2995 seviyesine yaklaşan EURUSD paritesinde tepki alımları için tamam mı devam mı diyebileceğimiz bir güne yaklaşmış bulunmaktayız. Kısa vadeli alıcılar ile orta vadeli satıcıların kıyasıya mücadelesinde özellikle aşağı yönlü baskı için kısa vadeli yükselişleri tetikte bekleyen orta vadeli satıcılar dikkat çekmektedir. Bu bağlamda da EURUSD paritesinde nereden dönüş gerçekleştirebilir sorusu sorulmaktadır. Kısa vadeli olarak 1,2995 – 1,3030 bölgesi kritik bir bölge olmakla birlikte aşağı yönlü baskıların devamı için bu bölge altında kalınmasının önemli olduğunu söyleyebiliriz. Parite eğer bu bölge altında kalmayı başarırsa 1,2855 bariyerine doğru yeniden hareketler gerçekleştirebilir. Aksi takdirde tepki alımı ile 1,3075 – 1,3110 dirençleri gündemimizde yer alabilir. Bu bağlamda da tepki alımlarında tamamı devam mı sorusunun cevabını bugün akşamki kritik haberleri incelerken bir yandan da 1,2995 – 1,3030 bölgesi takibi önemlidir.

Pivot: 1,3030

Destek: 1,2920-1,2885-1,2855

Direnç: 1,2995-1,3030-1,3075

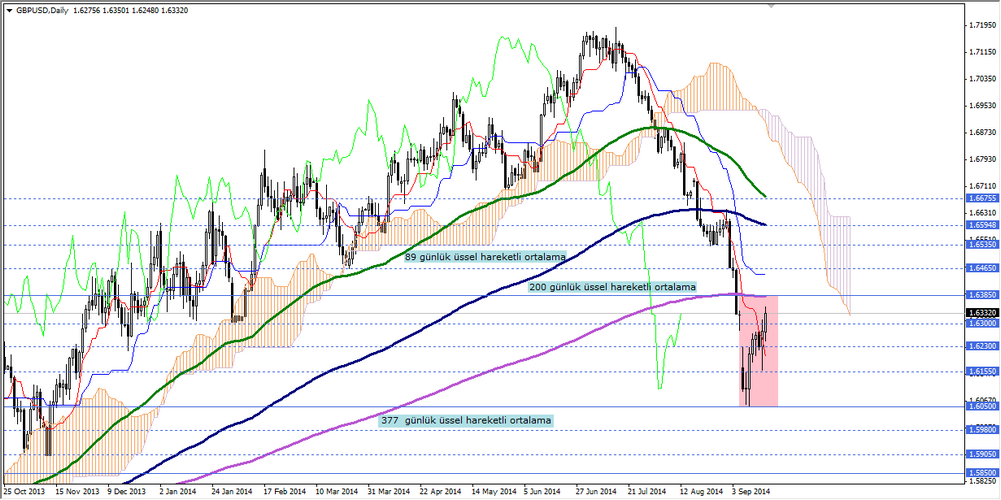

GBP/USD ANALİZ

18 Eylül Perşembe günü İskoçya’da gerçekleşecek referandum nedeniyle İngiltere’den gelen önemli verilerin etkisini hissedemediğimiz GBPUSD paritesinde gözler bu akşam yayınlanacak olan FOMC tutanakları ve akabinde gerçekleşecek FED Başkanı Yellen’in konuşmasında olacaktır.

GBPUSD paritesini incelediğimizde aşağı yönlü baskının 1,6050 ile sınırlı kaldığını ve tepki alımları ile 1,6335 seviyesine yaklaştığını görmekteyiz.

Son zamanlarda gerçekleşen tepki alımlarında tamam mı devam mı sorusu sorulmaktadır…

Bu sorunun cevabı için aceleci davranmamak gerekmekte ve özellikle gündemde yer alacak kritik makro-ekonomik gelişmeleri ayrıntılı incelemeliyiz. FOMC tutanakları, FED Başkanı Yellen’in açıklamaları ve son olarak da İskoçya referandum sonuçları bu sorunun cevabı için önem arz etmektedir.

Teknik olarak pariteyi incelediğimizde kısa vadeli tepki alımlarının devam ettiğini ancak orta ve uzun vadeli olarak aynı düşünce yapısında yer almadığımızı söyleyebiliriz. da 89 günlük üssel hareketli ortalama olan 1,6680 direnci altında kaldığımız müddetçe parite için negatif beklentimiz orta ve uzun vadeli olarak devam etmektedir. Kısa vadeli olarak da 377 günlük üssel hareketli ortalama 1,6385 bariyerinden geçmektedir. Bu bariyer bugün ve yârinki güncel gelişmeler için önemlidir. Tepki alımları tamam mı devam mı sorusunun cevabını 1,6385 ile görebiliriz.

NOT: Gün içi destek ve direnç noktalarının arasının normal günlere göre biraz daha açık olmasının en önemli nedeni kritik FOMC toplantısı ile birlikte piyasalarda sert hareketlerin oluşma beklentisidir.

Pivot: 1,6385

Destek; 1,6300-1,6230-1,6155

Direnç; 1,6385-1,6465-1,6535

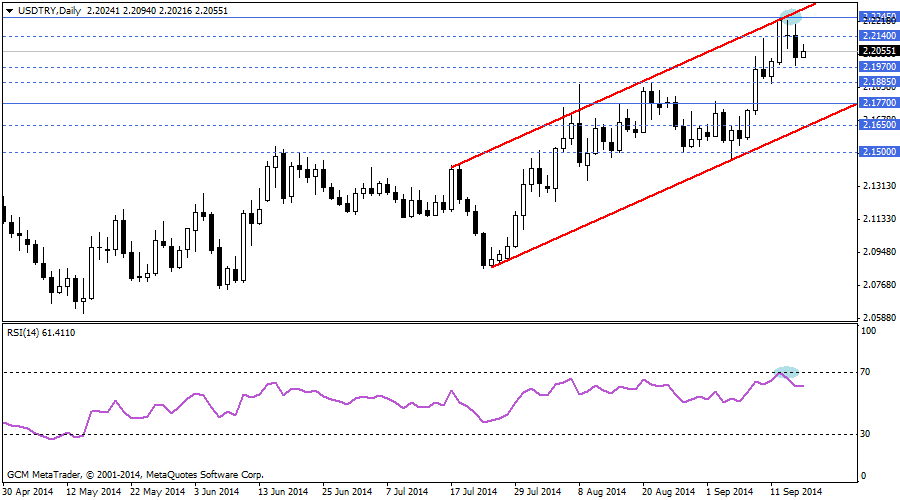

USD/TRY ANALİZ

Yükseliş trendinde kanalın üst noktası olan 2,2245 bariyerini geçemeyen ve tepki satışları ile 2,1977 seviyesine kadar gerileyen kur kritik FOMC tutanakları ve FED Başkanı Yellen’in açıklamaları öncesinde sakinliğini korumaktadır. Gün içi 2,2020 – 2,2095 arasında hareketlerine devam eden USDTRY kurunda 2,2140 bariyeri altında tepki satışlarının devam etme potansiyelinin güçlü olduğunu söyleyebiliriz. Böyle bir durumda 2,1970 ve 2,1885 seviyeleri hatta yükseliş trendinde kanalın alt noktası olan 2,1770 destek noktaları hedeflenebilir. FOMC tutanakları ve FED Başkanı Yellen’in açıklamaları ile birlikte kurda yukarı yönlü hareketlerin oluşması durumunda 2,2140 bariyerinin geçilmesi alıcıların riskini azaltması açısından önemlidir. Böyle bir durumda da 2,2245 – 2,2350 direnç noktalarının test edilme ihtimali güçlenebilir. Bu bağlamda da FOMC tutanakları ve FED Başkanı Yellen’in açıklamalarına ilaveten 2,2140 bariyeri dikkatle takip edilmelidir.

Pivot: 2,2140

Destek: 2,1970-2,1885-2,1770

Direnç: 2,2095-2,2140-2,2245

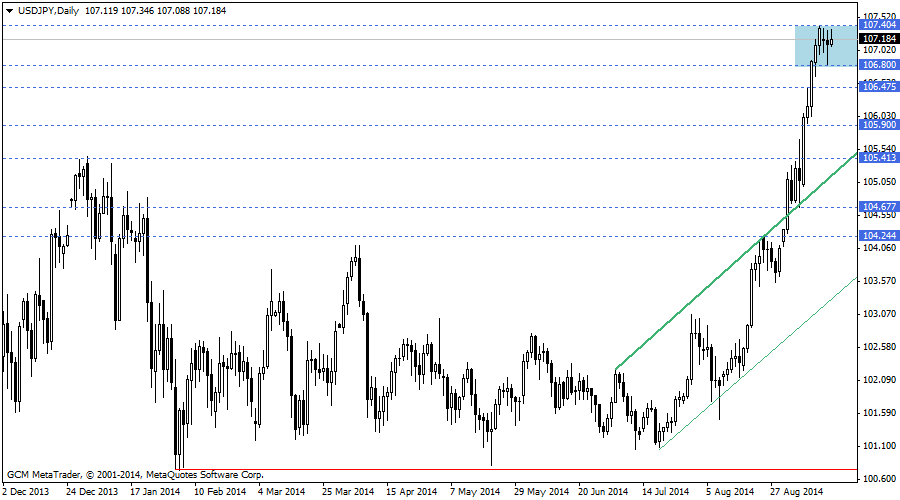

USD/JPY ANALİZİ

Gün boyu FOMC kararlarına odaklı bir piyasa görmemiz nedeniyle, ABD’de çekirdek enflasyonun 2010’dan bu yana ilk kez artış göstermemesi, Dolar üzerinde sınırlı etki oluşturdu. Sabah analizimizde de belirttiğimiz üzere, FOMC kararları ve sonrasında Başkan Yellen’ın konuşmasına çevrilen dikkat nedeniyle, Dolar endeksi ve veri – açıklama takibi kritik önem taşımaktadır. Açıklamalar volatiliteyi artırabileceği gibi, olası sürpriz açıklamalar yön kararlarında etki oluşturabilir.

Teknik olarak incelediğimizde, 106,80 – 107,40 bandının güncelliğini koruduğunu görüyoruz. Artabilecek hareketlilikle birlikte, bu alanın dışına çıkılması söz konusu olabileceği için, veri ve açıklama anındaki sert fiyatlamalara ve seviyelerden anlık sapmalara dikkat etmek gerekmektedir. 106,80 seviyesi üzerinde kalma çabası devam ettiği sürece, yükseliş baskısının etkili olması beklenebilir. Dolar’ın değer kazanımına yönelik açıklamaların desteği oluştuğu taktirde, 107,40 seviyesinin de geçilmesi, alımların netlik kazanmasına olanak sağlayabilir.

Paritede düşüş yönlü beklenti oluşturacağımız durumda, bunun kısa vadeli tepki satışlarına yönelik bir karar olduğu bilinmelidir. Bu tutum, 106,80 seviyesinin kırılmasıyla destek bulabilir. Ancak belirttiğimiz gibi, olası düşüşlerin değerlendirilmesi tepki satışına bağlı olduğundan temel verilerin ve Dolar endeksinin desteği gerekmektedir.

Pivot: 107,08

Destek: 107,08 – 106,80 – 106,47

Direnç: 107,40 – 107,85 – 108,21

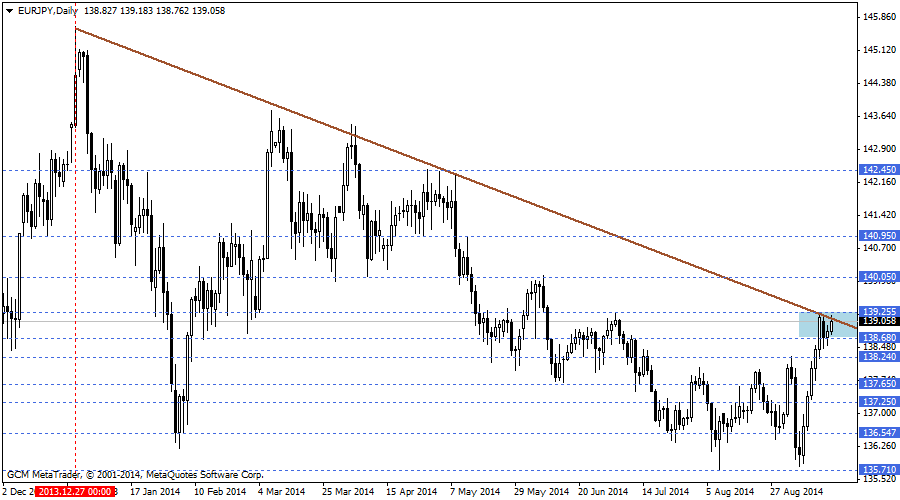

EUR/JPY ANALİZİ

Euro Bölgesi’nde nisai enflasyon rakamlarının beklenenin üzerinde gelmesiyle birlikte, Euro’da değer kazanımları oluştuğunu görmüştük. Ancak bu tutumun, kısa vadeli olduğu ve beklenildiği gibi FOMC toplantısına odaklı bir görünüm gerçekleştiğini ifade edebiliriz. Bu süreçle birlikte EUR/JPY paritesinde görülen yükselişe rağmen, etkinin sınırlı kaldığını görüyoruz. Dolar endeksi ve FOMC süreci, gün boyunca dikkatle takip edilmelidir. İşlem kararlarında ise artış gösterebilecek fiyatlamalara dikkat edilerek, seviyelerin anlık kırılmasına hazırlıklı olunmalıdır.

Teknik olarak incelediğimizde, kısa vadeli yükseliş hareketine rağmen, trendin 139,25 seviyesi ile güncelliğini koruduğunu görülüyoruz. Bu nedenle, 139,25 seviyesi altında kalındığı müddetçe, satış yönlü baskıların etkili olabileceğine dair beklentimizi koruyoruz. Olası satışlarda 138,68 seviyesinin kırılması 138,24 seviyesinin hedeflenmesi için gerekli koşulu oluşturabilir. 2 ay boyunca düşüş baskısı oluşturan 138,24 seviyesinin kırılması durumunda ise, daha kalıcı beklentiler oluşabilir.

Kısa vadeli yükselişin devamlılık sağlaması, uzun süredir devam eden düşüş trendinin sona ermesi anlamına gelebilir. Bu tutum devam etmek istiyorsa, 139,25 seviyesinin aşılması gerekmektedir. Bu şartla birlikte 140,05 seviyesine fiyatlamalar gerçekleşebileceği gibi, 139,25 üzerindeki günlük kapanış trendin sorgulanmasına yol açabilir.

Pivot: 139,25

Destek: 138,68 – 138,24 – 137,65

Direnç: 139,25 – 139,63 – 140,05

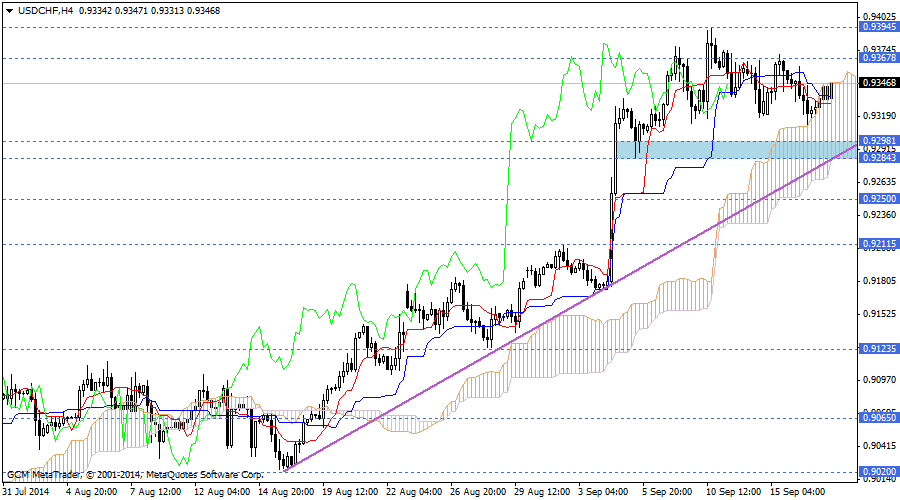

USD/CHF ANALİZİ

Paritenin içerdiği iki para birimi içinde kritik gelişmeler içerisinde ilki ve en öne çıkanının bugün gerçekleşecek FOMC açıklamaları olduğunu belirtmiştik. Açıklamalar öncesinde ABD çekirdek enflasyonunun, 2010 yılından bu yana ilk kez artış gösterememesine rağmen, Dolar’daki değer kaybı ve buna bağlı olarak USD/CHF paritesindeki düşüşün sınırlı kaldığını görüyoruz. Piyasaların bekleyiş içerisinde olmasıyla oluşan bu tutum, açıklamalarla sert hareketler gösteren bir pariteyle karşılaşmamızda etkili olabilir.

Teknik olarak incelediğimizde, mor renkle belirttiğimiz yükseliş trendinin sınırını 0,9284 – 0,9298 bandının oluşturduğunu görüyoruz. Bu bant üzerinde kalındığı ve temel veriler bu çabayı desteklediği müddetçe, alım yönlü baskıların etkili olması beklenebilir. Olası alımlarda 0,9394 seviyesine doğru fiyatlamalar oluşabileceği gibi, sert fiyatlamalarla bu seviyenin geçilmesi alımlara netlik kazandırabilir.

Paritede düşüş yönlü beklenti oluşturabilmek için Dolar’ı zayıflatıcı temel veriler gerekirken, teknik açıdan da trendin destekçisi olan bandın alt noktasının (0,9284) kırılması gerekmektedir. Ek olarak bu bölgede gerçekleşebilecek 4 saatlik kapanı, yükseliş trendinin etkisini yitirmesi için teyit oluşturabilir.

Pivot: 0,9284

Destek: 0,9284 – 0,9211 – 0,9123

Direnç: 0,9367 – 0,9394 – 0,9498

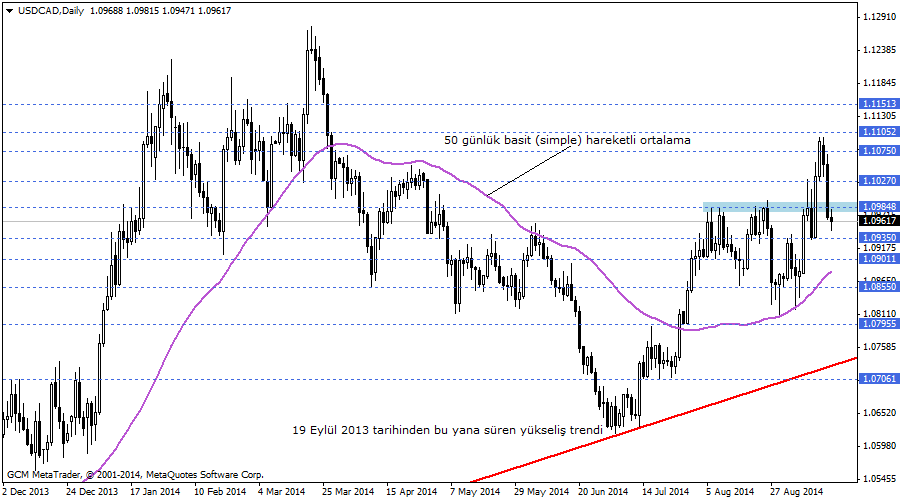

USD/CAD ANALİZİ

Hafta boyunca en çok merak edilen ve gün boyunca da piyasalardaki fiyatlamaların sınırlı kalmasına neden olan FOMC açıklamaları ve Başkan Yellen’ın konuşması öncesinde, USD/CAD paritesinin yatay bir görünüme sahip olduğunu görüyoruz. FOMC boyunca Dolar bazlı fiyatlamaların ağırlık kazanacak olması nedeniyle, parite stratejileri için Dolar endeksinin takibi önem taşımaktadır. Ayrıca, destek – direnç seviyeleri, artan volatiliteyle anlık olarak kırılabileceği için, bu duruma temkinli yaklaşılmalıdır.

Teknik olarak değerlendirdiğimizde, paritenin oldukça kritik bir direnç seviyesi altında hareketini sürdürdüğünü görüyoruz. Gün içerisinde, son dönemde oldukça etki gösteren 1,0984 seviyesi altında düşüş baskısının etkili olması beklenebilir. Dolar endeksinin hareketleriyle desteklenmesi gereken bu tutum dahilinde, olası satışlar 50 günlük basit (simple) hareketli ortalamanın (1,0880) hedeflenmesine katkı sağlayabilir. Diğer yandan, 1,0984 seviyesi altında, Dolar endeksinin yatay hareketlerinin sürmesi, paritede benzer etkiler oluşturabilir.

Paritede yükseliş yönlü beklenti oluşturabilmek için teknik şartın, 1,0984 seviyesinin aşılması olduğunu söyleyebiliriz. Dolar endeksinin yatay sürecini tekrar yükselişe çevirmesiyle destek alındığı (FOMC açıklamaları katkısıyla) taktirde, tekrar 1,1075 ve 1,1105 seviyelerinin hedeflendiği görülebilir.

Pivot: 1,0984

Destek: 1,0935 – 1,0855 – 1,0795

Direnç: 1,0984 – 1,1075 – 1,1151

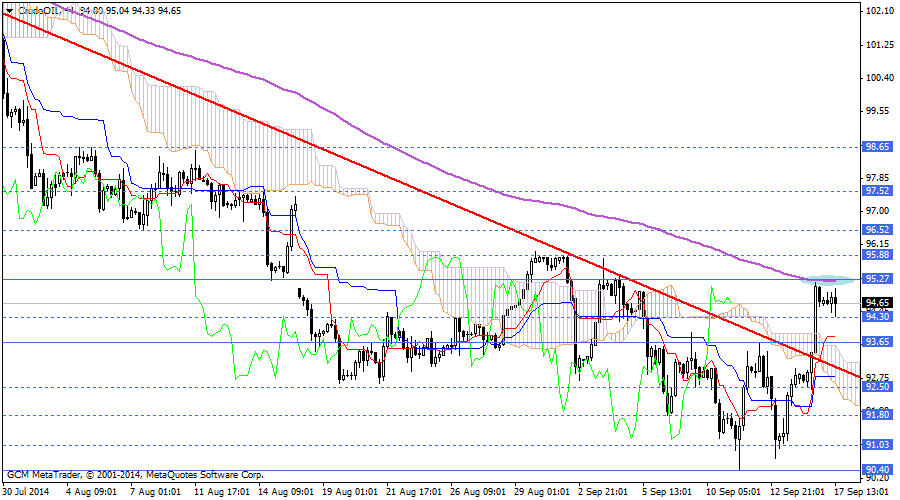

HAM PETROL ANALİZ

Piyasalar FOMC tutanakları ve Başkan Yellen’in açıklamalarına odaklanırken Ham Petrol fiyatı yukarı yönlü önemli bir çıkış kaydederek 200 periyotluk üssel hareketli ortalama olan 95,25 seviyesine yaklaştı ancak bu bariyeri geçemeyerek kritik açıklamalar öncesinde 94,69 seviyesinde hareketlerine devam etmektedir. Teknik olarak Ham Petrol fiyatının incelediğimizde 93,65 destek noktası üzerinde yükseliş beklentimizin devam ettiği Ham Petrol için yukarı yönlü hareketlerin daha da istekli olabilmesi için 200 periyotluk üssel hareketli ortalama olan 95,25 seviyesinin üzerinde hareketlere ihtiyacımız vardır. Bu şart sağlanırsa 96,52 ve 98,65 gibi rakamları konuşabiliriz. Aksi takdirde yeniden 90,40 desteğine doğru aşağı yönlü bir baskıya maruz kalabilir. Bu bağlamda da günün kalanında 200 periyotluk üssel hareketli ortalama olan 95,25 seviyesi dikkatle takip edilmelidir.

NOT: Son zamanlarda her ne kadar etkili bir gösterge olmasa da kritik veriler öncesindeki hassasiyet TR saati ile 17:30’da sonuçlanacak olan Ham Petrol Stokları verisinin etkili olmasını sağlayabilir. Bu bağlamda da Ham Petrol Stokları verisi göz ardı edilmemelidir.

Pivot: 93,65

Destek:94,30-93,65-92,50

Direnç: 95,25-95,88-96,52

ALTIN ANALİZ

- ABD 10 yıllık hazine tahvil faiz oranlarının yükselmesi,

- Dolar Endeksinin yükselmesi,

- ABD Borsa Endekslerinin yükselmesi,

- Fiziki Altın talebindeki azalma,

Yukarıdaki gelişmeler Altın fiyatının aşağı yönlü baskısına devam etmesi için önemli gelişmeler olarak kaydedilmiştir.

Altın fiyatının yükselişini destekleyecek en önemli faktör ise “Ülkelerarası yaşanılan gerginliklerin artması” şeklinde ifade edebiliriz.

Bugün bu açıklamaları bir kenara bırakarak sadece FED’e ve FED’in açıklamalarına odaklanarak kıymetli madenler üzerinde nasıl bir etki yaratabilir sorusunun cevabını aramalıyız. Özellikle ifadelerin Altın üzerinde nasıl bir etki yaratacak sorusunu cevaplamalıyız.

Bu aşamada dikkat etmemiz gereken husus FED Başkanı Janet Yellen’in Şahin ya da Güvercin yaklaşımıdır.

Bu kavramlar ile ilgili bilmemiz gereken en önemli husus, Faiz artırımı konusunda erken davranılmalı ya da bu süreç için aceleci davranmamak olacaktır. Burada Şahin – Faiz artırımı konusunda erken davranılmalı, Güvercin ise bu süreç için aceleci davranılmamalı şeklindedir.

FED Başkanı Janet Yellen gerçekleştireceği konuşmada Güvercin tarzı bir yaklaşım Altın fiyatının yükselmesine katkı sağlarken, Şahin tarzındaki ifadeleri mevcut düşüşlerin net bir şekilde desteklenmesine katkı sağlayabilir. Bu da 1275 mi 1210 mu hedeflenecek sorusunun cevabını bulmamızda bize önemli bir katkı sağlayacaktır. Genel görünüm, 1210 seviyesi ihtimalinin bir adım daha önde olacağı düşüncesidir.

FOMC tutanakları ve Başkan Yellen’in konuşması öncesinde Altın fiyatını incelediğimizde 1242 bariyeri altındaki hareketlerini sürdürmektedir. Bu da kısa vadeli satış baskısının devam ettiğini gösteren en önemli faktördür. Altın eğer 1242 bariyeri altında kalmayı sürdürürse aşağı yönlü baskısını 1231 ve 1225 olarak devam ettirebilir. Tepki alımlarında yer almak isteyen Foreks işlemcileri ise 1242 direncinin geçilmesine odaklanmalıdır.

Pivot: 1242

Destek: 1231-1225-1218

Direnç: 1242-1249-1258

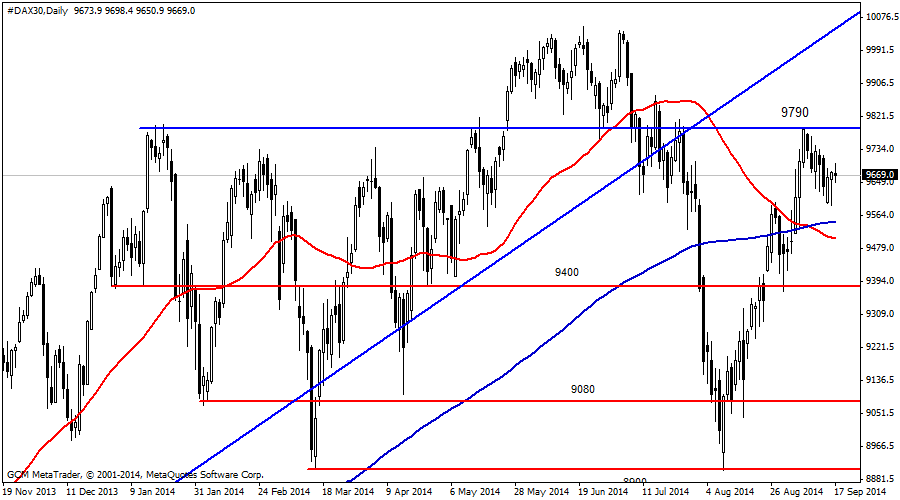

DAX30 ANALİZİ

50 günlük basit hareketli ortalama : 9504

200 günlük basit hareketli ortalama: 9548

Endeks bülten saatine kadar 9650-9698 aralığında işlem gördü, son işlemler 9670 seviyesinden geçiyor. 9650 desteğine kadar geri çekilme yalandı.9700 seviyesindeki bugünün ilk direncine çok yaklaşıldı. Endeks 9700 seviyesi üzerinde gün sonu kapanışlarla bir kez daha kısa vadeli zirve denemesi yapabilir. 9600 seviyesinin kısa vadede güçlü bir destek olduğu teyit edildi. Bu seviye altında günlük kapanışlar ise endeksi 9400 seviyesine doğru geri çekebilir.

Pivot : 9647

Destek: 9667-9659-9651

Direnç: 9684-9692-9700

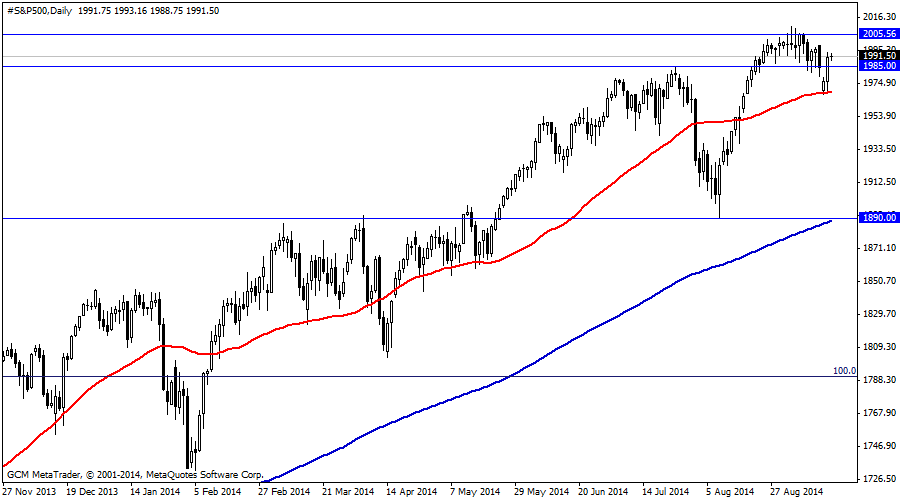

S&P500 ANALİZİ

50 günlük basit hareketli ortalama : 1969

200 günlük basit hareketli ortalama: 1888

SP500 en düşük 1988, en yüksek 1993 seviyelerini gördü, son durumda 1991 seviyesinden işlemler devam ediyor. Şu ana kadar çok dar bir aralıkta işlemler gördük. Fed açıklamaları ile oynaklık artacaktır. Endeks son 2 işlem gününde dokunduğu 50 günlük hareketli ortalamanın üzerinde kalmayı başardı. Yükseliş beklentileri açısından 1985 seviyesi üzerinde olmak da diğer bir pozitif gelişme. Endeks 1985 seviyesi üzerinde gün sonu kapanışlar yapmaya devam ederse 2000 zirvesi tekrar denenebilecek. 1985 seviyesi altında gün sonu kapanışlarla 1950 seviyesine doğru geri çekilme ihtimali yükselecektir.

Pivot : 1985

Destek: 1985-1977-1966

Direnç: 1997-2004-2015

“GCM Forex Günlük Bülteni Hazırlayanlar”

Araştırma Direktörü: Erdoğan TURAN – “S&P500 ve Dax30 Analizi”

Başanalist: Kudret AYYILDIR– “EURUSD, GBPUSD, USDTRY, Ham Petrol ve Altın Analizi”

Analist: Sermet DOĞAN– “Makro-Ekonomik Gelişmeler ve Ekonomik Takvim”

Yardımcı Analist: Umut TUNCER– “USDJPY, EURJPY, USDCAD, USDCHF Analizi”

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.