17 Temmuz 2014 Forex Piyasası Parite, Emtia ve Endeks Sabah Analizi

Makro-Ekonomik Gelişmeler

Küresel piyasalarda varlık fiyatları yayınlanan makro-ekonomik göstergeler ve politika yapıcılardan gelen açıklamalar ile yön aramaya devam ediyor. Çin’den gelen büyüme verisi ve ABD’li şirketlerin genel olarak olumlu sayılabilecek bilançoları endekslere olumlu yansırken, dün Avrupa Birliği (AB) ve ABD’nin Rusya için yani yaptırımlar uygulama koyma kararları almaları gündemdeki başlıklar arasında yer alıyor. Euro Bölgesi için açıklanacak veriler ve iç piyasalarda TCMB’nin merakla beklenen kararları izlenecekken, ABD tarafında ise önem derecesi yüksek rakamlar yatırımcıları bekliyor.

“Dow Jones endeksi yeni rekorda”

Çin’in yılın ikinci çeyreğinde %7.5 oranında büyüme kaydettiğini gösteren verinin yayınlanmasının ardından Avrupa borsalarında görülen alımlar ABD cephesinde devam etti. Dünyanın en büyük ekonomisinden gelen veriler her ne kadar karışık bir tablo çizse de, iyimser hava, beklentilerde daha yüksek gelen şirket karları ile desteklendi. Dow Jones endeksi hafta ortasını %0.45 yükseliş ile tamamlarken yeni bir rekor kırdı. Bu sabah Asya’da ise endeksler tarafında karışık bir görünüm var. ABD ve AB’nin Rusya’ya uygulanacak yaptırımları, şirketleri de kapsayacak şekilde genişletmelerinin ekonomiye zarar verebileceği düşüncesi ile Avrupa’nın da yeni güne satış ağırlıklı başlaması bekleniyor.

“ABD’nin ekonomik aktivitelerinde büyüme”

ABD Merkez Bankası (FED) Başkanı Janet Yellen’ın dün Temsilciler Meclisi’ndeki konuşması, önceki gün yaptığı sunuma göre çok fazla bir değişiklik göstermedi. Başkan’ın Finansal Hizmetler Komitesi’ne yaptığı sunumunda, ekonomisinin işsizlik ve enflasyonda henüz hedeflere ulaşılmadığını belirtmesi dikkat çeken başlıklar arasında yer aldı. Yellen’ın konuşmasının ardından piyasalar, ABD ekonomisine ilişkin ipuçları alabilmek için gözünü Bej kitaba çevirdi. Federal Açık Piyasa Komitesi’nin (FOMC) toplantısından 2 hafta önce yayınlanan kitap, bölgesel FED bankaları tarafından ABD ekonomisine ait değerlendirmeler için hazırlanıyor. Bej kitap içerisindeki satır aralarında ABD’deki tüm FED bölgelerinde ekonomik aktivitelerde artış olduğunun görülmesi olumlu karşılandı. Ekonomideki büyüme ise “ılımlı-yavaş” olarak değerlendirildi. Bunun yanında dün bir konuşma yapan Dallas FED Başkanı Richard Fisher, faiz oranlarının 2015’in ilk yarısında ya da daha erken artabileceğini ifade etti. Ancak Yellen’ın konuşmaları sonrasında bu ifadeler piyasalarda çok fazla yankı bulmadı.

“Bilanço açıklamaları sürüyor”

Tüm dünyanın yakından takip ettiği, sektörlerinin öncüsü ABD’li dev şirketlerin yılın ikinci çeyreğine ilişkin bilanço açıklamaları sürüyor. Dün Bank of America’nın sonuçlarının ardından bugün kar rakamlarını yayınlayacak olan şirketler arasında Morgan Stanley ve Google dikkat çekiyor. Bilanço sezonuna ilişkin daha ayrıntılı bilgi için tıklayınız.

“İçeride günden TCMB”

Bugün küresel piyasaların yine yoğun bir mesai gününün beklediğini ifade edebiliriz. Euro Bölgesi için açıklanacak nihai enflasyon oranı verilerinde, öncü rakamlara göre bir değişiklik olması beklenmiyor. İçeride ise TCMB’den faiz indirimi beklenirken, 80 binin üzerine tırmanan BIST-100 ve Türk Lirasında sert hareketler görülebilir. Öğleden sonra ise ABD tarafından gelecek konut, istihdam ve imalat sektörlerine ilişkin veriler dikkatle izlenecek.

Libya’nın artan arzı ve Çin’de büyümenin yolunda olduğuna ilişkin gelen veri, petrol fiyatları üzerinde etkili oluyor. Son olarak ise global ekonomik büyümeye ilişkin olumlu beklentiler emtianın fiyatında sakin yükselişlerin izlenmesine destek verdi. Dolar endeksi ise Yellen’ın açıklamaları ile yükseldikten sonra nispeten daha sakin hareketler ile ulaştığı son yüksek seviyelerini korumaya çalışıyor. Yen ve Sterlin ise Dolar karşısında Euro’ya göre daha güçlü bir görünüm sergiliyorlar. Bugün açıklanacak olan veriler, piyasaların seyri açısından önem taşımaktadır.

“Ekonomik takvimde öne çıkanlar”

Euro Bölgesi – Enflasyon Oranı (CPI);Öncü verisi 30 Haziran’da %0.5 olarak açıklanan Euro Bölgesi enflasyon oranı, rakamı yayınlayan Eurostat tarafından yapılabilecek olası revizeler nedeni ile bu hafta yatırımcıların merceği altında yer alacak makro-ekonomik göstergeler arasında yer alıyor. %0.5 olan veride herhangi bir güncelleme gerçekleşmesinin beklenmediği görülürken, sürpriz rakamlar Euro’nun değeri üzerinde etkili olabilir.

Türkiye – Merkez Bankası Toplantısı; Yurtiçi piyasalarda merakla beklenecek olan TCMB’nin Temmuz ayı Para Politikası Kurulu (PPK) toplantısı, yatırımcıların alacağı kararlar açısından büyük önem taşırken, gerek BIST-100 endeksinde gerekse Türk Lirası’nda sert hareketlerin görülmesine yol açabilir. Merkez Bankası son toplantısında bir hafta vadeli repo faizi olan politika faiz oranında piyasa beklentilerinden daha fazla bir indirim yapmıştı. PPK, faiz koridorunda ise bir değişikliğe gerek görmemişti. TCMB’nin Haziran toplantısından bu yana, Banka’nın üzerindeki sert faiz indirimi baskılarının bir miktar daha arttığını görüyoruz. Bunun yanında Temmuz ayının ilk haftasında yayınlanan enflasyon rakamlarında ise beklendiği kadar bir gerileme olmadığının görülmesinin, Banka’nın faiz indirimi konusunda elini zora soktuğunu ifade edebiliriz. Bu noktada Erdem Başçı ve PPK üyelerinden sert bir faiz indirimi gelmesinin düşük bir ihtimal olduğu görülüyor. Ancak politika faizi ya da faiz koridoru tarafında bir adım atılacaksa eğer, yapılacak indirimlerin tonu büyük bir önem taşımaktadır. Merkez Bankası’nın bu ayı pas geçerek faizlerde bir değişiklik yapmaması ya da tam tersi sert bir şekilde faizi aşağı çekmesi, PPK’nın ılımlı adımlar atmak isteyeceği beklentileri fiyatlanmış olabileceği için, BIST-100 endeksi ve Türk Lirası’nda önemli hareketler izlenmesine neden olabilir.

ABD – Yapı Ruhsatları;Geride kalan aylarda istikrarsız bir görünüm sergileyen ABD’nin konut piyasasına ilişkin veriler, ABD Merkez Bankası’nın (FED) da yaptığı ekonomik değerlendirmelerde “karışık” olarak değerlendirilerek dikkat çekmişti. Ancak özellikle Mayıs ayına ait rakamlarda sektöre ilişkin önemli toparlanma sinyalleri geldi. Bunlar arasında ise %1.4 artış kaydetmiş olacağı tahmin edilen beklemedeki ev satışları verisinin %6.1’lik yükseliş göstermesinin dikkat çektiğini söyleyebiliriz. Bu hafta konut piyasası ve inşaat sektörüne ilişkin bilgiler verecek yapı ruhsatları ise, konut başlangıçları verisi ile birlikte açıklanacak. Her iki rakama ilişkin beklentilerin olumlu olduğunu ifade edebiliriz. Aynı anda istihdam talepleri verisinin de açıklanacağını unutmadan, söz konusu konut verilerinin Wall Street endeksleri ve Dolar üzerinde etkili olabileceğini söylemek yanlış olmayacaktır.

ABD – İstihdam Talepleri;Geride kalan hafta 304 bin Amerikalının işsizlik maaşına başvuruda bulunduğuna işaret eden istihdam talepleri verisi, beklentinin altında olumlu açıklanmıştı. 12 Temmuz ile biten haftada ise 310 bin Amerikalının işsizlik sigortasına başvurmuş olması bekleniyor. Verinin tahminden farklı olarak gerçekleşmesi, ABD’nin para birimi değerinde değişikliklere neden olabileceği için yatırımcılar tarafından yakından takip edilecek.

ABD – Philadelphia FED İmalat Endeksi;Son 4 aydır beklentilerin üzerinde açıklanan Philadelphia FED imalat endeksi, art arda 5 aydır da yükseliş göstererek 2014 yılı içerisinde genelde olumlu bir tablo ortaya koydu. Tabi ki bu noktada, ABD’deki soğuk kış şartlarının ekonomik aktivitelerde etkili olduğu Şubat ayına ilişkin -6.3’lük rakamı hariç tuttuğumuzu belirtmekte fayda var. Philadelphia Merkez Bankası’nın bölgesindeki yaklaşık 250 imalatçıya sorulan sorular sonrasında oluşturulan endekste sıfırın üzerindeki rakamlar sektörde ilerlemeye işaret ediyor. Haziran ayında 17.8 olarak açıklanan beklentilerin çok üzerindeki rakam sonrasında verinin, Temmuz ayında 15.6’ya gerileyerek, 5 aylık yükseliş trendini sonlandırması bekleniyor. İlgili göstergenin öngörülen rakamın üzerinde gerçekleşmesi halinde Dolar’da yükselişler izlenebilecekken, tahminden daha fazla bir düşüş olduğunun görülmesi halinde ABD’nin para biriminde kayıplar görülebilir.

Önemli Ekonomik Takvim Verileri

Çarşamba

Zaman Haber Beklenti Önceki

12:00 EUR CPI (Yıllık) 0,5% 0,5%

12:00 EUR Çekirdek CPI (Yıllık) 0,8% 0,8%

14:00 TRY Bir Hafta Vadeli Repo İhale Faiz Oranı 8,25% 8,75%

14:00 TRY Borçlanma Faiz Oranları 7,50% 8,00%

14:00 TRY Gecelik Faiz Oranları 12,00% 12,00%

EUR İspanya 10-Yıllık Tahvil İhalesi

15:30 USD İstihdam Talepleri 310K 304K

15:30 USD Yapı Ruhsatları 1,04M 0,99M

15:30 USD Konut Başlangıçları 1,02M 1,001M

17:00 USD Philadelphia Fed İmalat Endeksi 15,6 17,8

17:30 USD Doğal Gaz Stokları 99B 93B

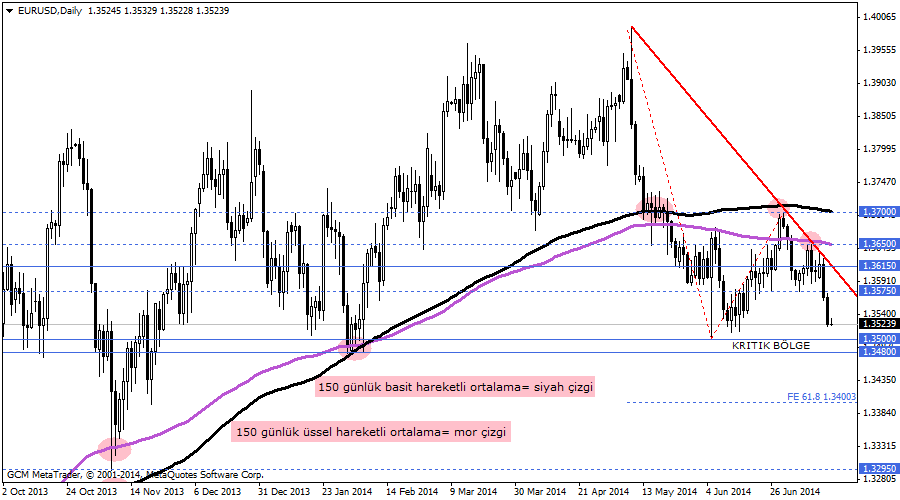

EURUSD ANALİZ

Haftanın son iki işlem gününe geldiğimizde EURUSD paritesinin gerek Euro gerekse ABD bölgesinden gelen veriler sonrasında mevcut düşüş baskısını devam ettirdiğini ve 1,3520 seviyesine kadar gerileme gerçekleştirdiğini görmekteyiz. 150 günlük basit ve üssel hareketli ortalamalar ( 1,3700 – 1,3650 ) altında günlük kapanışlarını sürdürmesi satış baskısının devamı açısından önem arz etmektedir. Parite eğer bu ortalamalar altında kalmayı sürdürürse bu yılın kritik bölgesi 1,3500 – 1,3480 aralığına doğru yeni hareketlere maruz kalabilir. Özellikle bu aralık 2014 yılı sonuna doğru paritenin 1,40 mı yoksa 1,30 mu hedeflenmesi gerektiği konusunda önemli sinyaller verebilir. Bu bağlamda da bundan sonraki süreçte bu aralık dikkatle takip edilmelidir.

Kısa vadeli olarak EURUSD paritesini incelediğimizde 1,3575 direncinin önemli olduğunu, bu direnç noktası altında kaldığı müddetçe aşağı yönlü baskının yukarıda belirlemiş olduğumuz kritik bölgeye kadar devam etmek isteyeceğini ifade edebiliriz. Gün içi makro-ekonomik verilere baktığımızda da TR saati ile 15:30’da ABD’den gelecek önem derecesi yüksek veriler dikkat edilmelidir. Bu veriler parite de sert hareketlerin oluşumunu destekleyebilir.

Pivot: 1,3575

Destek: 1,3510-1,3480-1,3450

Direnç: 1,3575-1,3615-1,3650

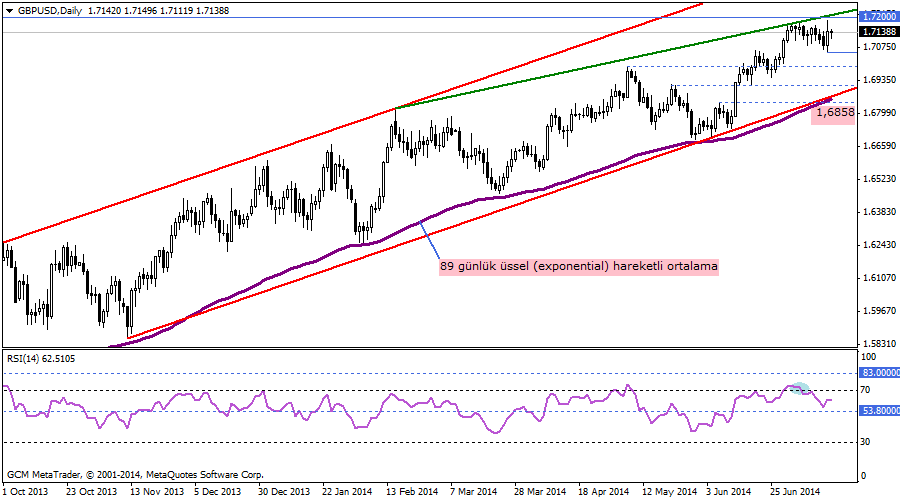

GBP/USD ANALİZ

1,7190 direncinin testi sonrasında tepki satışlarını devam ettirmek istese de bu satış isteğinin sınırlı kalması dikkat çekici. 1,7110 seviyesini test ettikten sonra düşüşlerini devam ettiremeyen ve haftanın son iki işlem gününe geldiğimizde 1,7140 seviyesine yakın hareketlerini sürdüren parite de 1,7155 direnci gün içi dikkatle takip edilmesi gerekilen bir bariyer olarak karşımızdadır. Parite eğer tepki satışlarını devam ettirmek istiyorsa 1,7155 direnci altında kalması gerekmektedir. Bu şart sağlanırsa 1,7115 ve 1,7090 gibi seviyeleri yeniden test etmek isteyebilir. Aksi takdirde yani paritenin 1,7155 direncini geçmesi durumunda yeniden 1,7190 seviyesi test edilerek tepki satışlarında tamam mı yoksa devam mı sorgulaması yapılabilir.

Pivot: 1,7155

Destek; 1,7115-1,7090-1,7055

Direnç; 1,7155-1,7190-1,7230

USD/TRY ANALİZ

Yurtiçi piyasalarının merakla beklediği gün geldi. Türkiye Merkez Bankası bugün Faiz Kararları ile ilgili değişikliklerini açıklayarak yurt içi piyasaları üzerinde etkili olması beklenilmektedir. Özellikle de TRY’li kurlar TR saati ile 14:00’de açıklanacak olan Faiz Kararı sonrasında sert hareketlere maruz kalabilir. Piyasa beklentisi Politika ve Borçlanma Faiz Oranlarında 50 baz puanlık bir indirim olarak bilinmektedir. Özellikle 50 baz puan üzerinde gerçekleştirilecek Faiz indirimi TRY’li kurlarda yukarı yönlü atağın devam etmesi adına önemlidir. USDTRY kurunu incelediğimizde son 6 iş günüdür 2,1142 desteği üzerinde seyrini sürdürmektedir. Kur bu destek noktası üzerinde kalmayı sürdürür ve gün içi makro-ekonomik veriler bu çıkışı desteklerse 2,1360 seviyesine doğru yeni bir hareketlilik görebiliriz. Bu bağlamda da özellikle TR saati ile 14:00’de açıklanacak olan TCMB kararları büyük önem taşımaktadır.

Pivot: 2,1142

Destek: 2,1170-2,1142-2,1080

Direnç: 2,1265-2,1315-2,1360

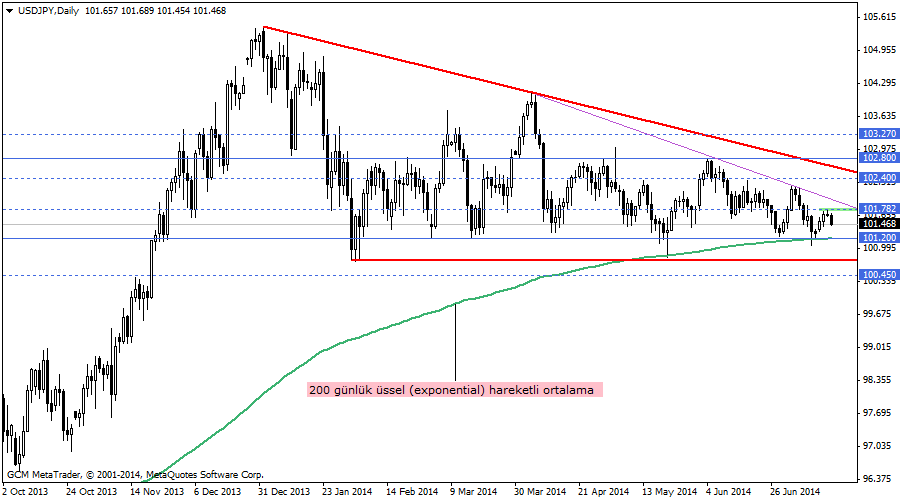

USD/JPY ANALİZİ

Haftanın dördüncü işlem gününde, Yen’in özellikle major para birimlerine karşı güçlü bir başlangıç gerçekleştirdiğini görüyoruz. Teknik olarak incelediğimizde, mor renkle belirtilen düşüş trendinin etkilerinin haftanın zirvesi olan 101,78 seviyesi altında hissedilmesi beklenebilir. Düşüşlerde 101,40 seviyesinin kırılması, güncel seviyesi 101,20 olan 200 günlük üssel (exponential) hareketli ortalamanın hedeflenmesine destek olabilir.

USD/JPY paritesinde yukarı yönlü beklentiler 101,20 ve 101,78 seviyelerinin tepkilerine göre oluşturulabilir. Parite için önemli bir destek durumundaki 101,20’nin kırılamaması alımları ön plana çıkarabilirken, 101,78’in geçilmesi yukarı yönlü baskılara netlik kazandırabilir.

Pivot: 101,78

Destek: 101,40 – 101,20 – 100,75

Direnç: 101,78 – 102,40 – 102,80

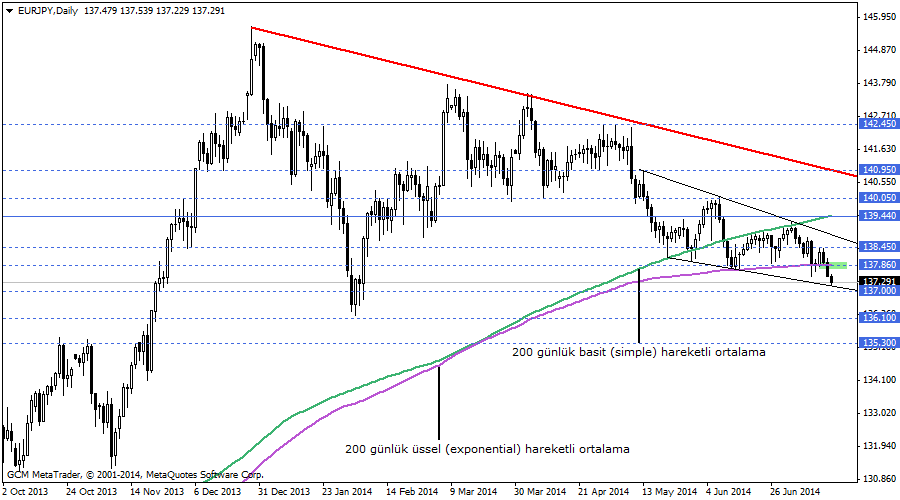

EUR/JPY ANALİZİ

Yen’in yeni güne güçlü bir başlangıç yapmasıyla birlikte EUR/JPY paritesinde satışların ağırlık kazandığını gördük. Avrupa piyasalarının açılışıyla birlikte gerçekleşebilecek tepkilerin takibi gün içi stratejilerde belirleyici olabilir.

Teknik olarak incelediğimizde pariteye destek olan 200 günlük üssel (exponential) hareketli ortalama (137,86) altında 1,5 yıldır ilk kez günlük kapanış gerçekleştiğini görüyoruz. Bu şartla birlikte 137,86 altında düşüş baskılarının devam etmesi beklenebilir. Olası satışlar ise, siyah renkle belirttiğimiz düşüş kanalının alt noktası olan 137,00’nin kırılmasıyla netlik kazanabilir.

Paritede yukarı yönlü beklenti oluşturabilmek için olası tepki hareketlerinin görülmesine ihtiyaç bulunuyor. Siyah renkle belirttiğimiz kanalın alt noktasının kırılamaması, kanalın güncelliğini koruyacak tepki alımlarına cesaret verebilir. Bu şartla birlikte tekrar 137,86 seviyesine doğru fiyatlamalar gerçekleşebilir. Ek olarak, bu seviyenin geçilmesi tekrar 138,45’in hedeflenmesinde etkili olabilir.

Pivot: 137,86

Destek: 137,00 – 136,53 – 136,10

Direnç: 137,86 – 138,45 – 138,75

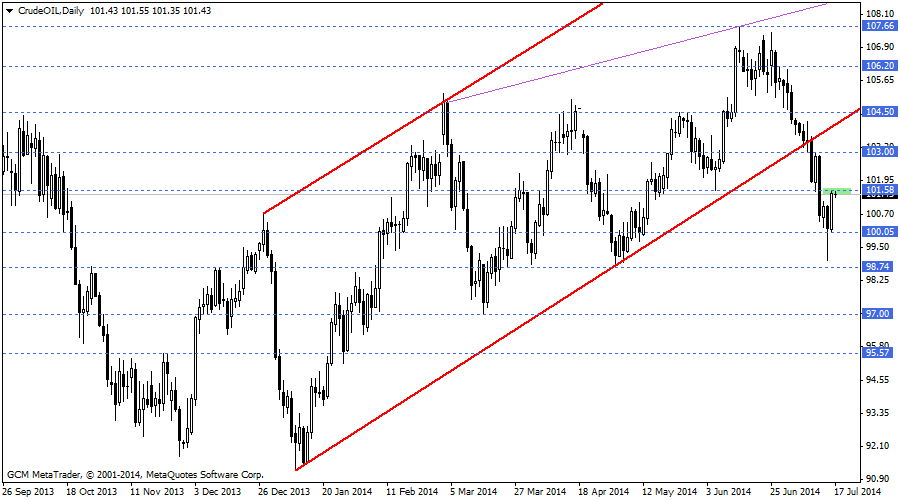

HAM PETROL ANALİZ

Dün açıklanan ABD ham petrol stok rakamları geçtiğimiz hafta stoklarda 7,5 milyon varillik bir düşüş olduğunu gösterdi. Artan talebi işaret eden veriyle birlikte ham petrol fiyatının 101,58’e kadar yükseldiğini gördük.

Teknik olarak incelediğimizde, stok verileriyle gerçekleşebilecek yükselişlerin 101,58 seviyesini geçmesinin devamlılık açısından etkili olabileceğini belirtmiştik. Bu şartın gerçekleşmemesiyle birlikte, aynı zamanda haftanın zirvesi olan 101,58 altında düşüş baskılarının etkili olması beklenebilir. Düşüşlerde 101,65 seviyesinin kırılması, 100,05 ve 98,74’e doğru fiyatlamalarda etkili olabilir.

Ham petrolde yükseliş beklentisi olan forex katılımcılarının,101,58 seviyesinin geçilmesini görmeleri gerekmektedir. Bu şart oluştuğu taktirde, 103,00 seviyesine doğru hareketler gerçekleşebilir. Ancak kırmızı renkle belirtilen kanala dönüş gerçekleşmediği müddetçe, alımları kısa vadeli ve tepki amaçlı değerlendirilmesi gerektiği unutulmamalıdır.

Pivot: 101,58

Destek: 100,65 – 100,05 – 99,55

Direnç: 101,58 – 102,20 – 103,00

ALTIN ANALİZ

1292 seviyesine kadar geriledikten sonra toparlanan ve tepki alımları ile 1305 seviyesine kadar tepkisini devam ettiren Altın fiyatı haftanın son iki işlem gününde 1305 seviyesine yakın hareketlerine devam etmektedir. 1345 seviyesinden başlayan ve 1292 ile sınırlı kalan bu düşüşlerde tepki alımlarının hangi seviyelere kadar devam edeceği dikkatle takip edilmelidir. Çünkü mevcut olan trend düşüş ve bu bağlamda da piyasalar yeniden satıcılı seyre geçmek isteyebilir. Bu bağlamda da dönüşleri mümkün olabildiğince üst noktalardan yakalayabilmek önemlidir. Kısa vadeli olarak Altın fiyatını incelediğimizde 1314 direnci önem arz etmektedir. Altın fiyatı 1314 direnci altında hareketlerine devam ederse aşağı yönlü baskısına yeniden 1292 olarak devam edebilir. Tepki alımlarının devam edebilmesi içinse 1314 direncinin geçilmesi gerektiğini unutmayalım. 1314 öncesindeki ilk kritik sınav olarak da 1307,50 bariyeri belirlenmiştir.

Pivot: 1314

Destek: 1299,00-1292,00-1284,00

Direnç: 1307,50-1314,00-1323,00

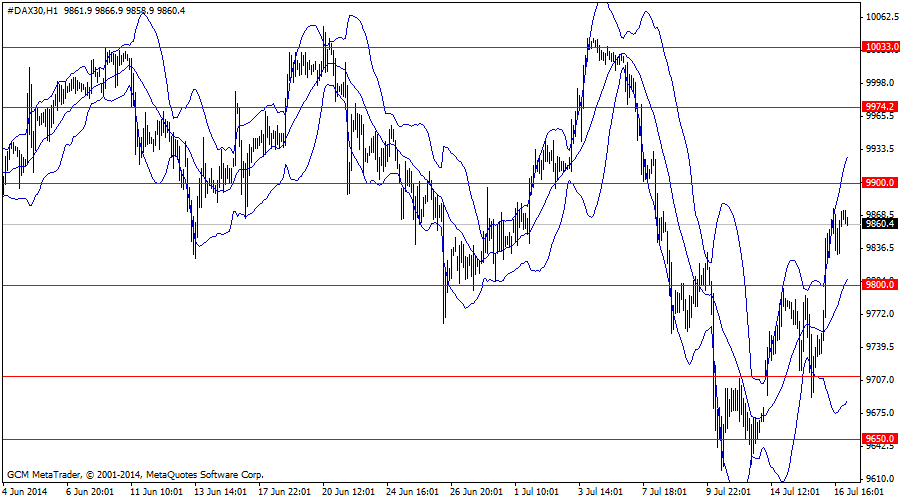

DAX30 ANALİZİ

Açılış : 9740

En yüksek : 9875

En düşük : 9733

Kapanış : 9860

DAX30 9900 seviyesine yönelmiş görünümünde. Gün sonu kapanışlar 9900 seviyesi üzerinde gerçekleşirse asıl hedef olan 10000 seviyesine doğru hareket yaşanabilir. 9800 seviyesini güçlü destek olarak kabul edebiliriz. Dünkü hızlı yükselişten sonra 9800’e doğru hafif bir geri çekilme yaşanırsa şaşırtıcı olmaz.9800 seviyesi altına inilmedikçe ilk hedef 9900 seviyesi olacaktır.

Pivot : 9822

Destek: 9837-9801-9710

Direnç: 9900-9974-10000

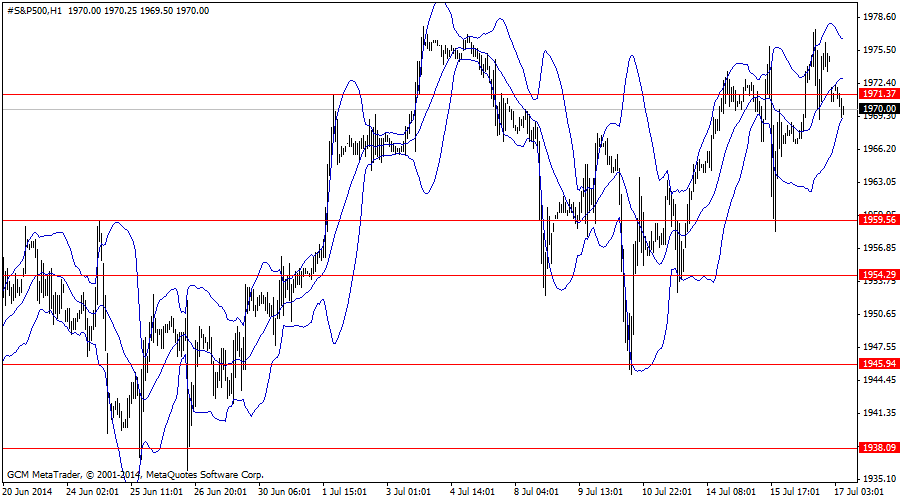

S&P500 ANALİZİ

Açılış : 1967

En yüksek : 1977

En düşük : 1966

Kapanış : 1974

SP500 1977 zirvesine dokundu, gün sonu kapanış zirveden uzak olmayan bir seviyeden gerçekleşti. Yeni zirvelerin görülebilmesi için 1977 seviyesi üzerinde gün sonu kapanışlara ihtiyaç var. Haftalık kapanış da 1977 seviyesi üzerinde gerçekleşirse 2000 seviyesine doğru hareketlenme ihtimali güç kazanabilecek. Yükselişte 1980-1985 bölgesindeki dirençleri de unutmamak gerek. Gün sonu kapanışla 1971 seviyesi altına inilirse 1977 zirvesini geçmek için yeterli güç bulunamadı fikri ile 1960 seviyesine doğru geri çekilme yaşanabilir.

Pivot : 1972

Destek: 1971–1964-1959

Direnç: 1977-1980-1985

“GCM Forex Günlük Bülteni Hazırlayanlar”

Araştırma Müdürü: Erdoğan TURAN – “S&P500 ve Dax30 Analizi”

Başanalist: Kudret AYYILDIR – “EURUSD, GBPUSD, USDTRY, Altın Analizi”

Analist: Sermet DOGAN – “Makro-Ekonomik Gelişmeler ve Ekonomik Takvim”

Yardımcı Analist: Umut TUNCER – ” USDJPY, EURJPY ve Ham Petrol Analizi”

NOT: Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.