25-29 Kasım 2013 Forex Piyasası Haftaya Bakış Analizi

Ayrıntılı Ekonomik Takvim bölümüneburadan

Makro-Ekonomik Gelişmeler

“Piyasada geçtiğimiz haftanın başlıkları”

Kasım ayının bir haftası daha geride bırakılırken parite ve emtia fiyatlarında sert dalgalanmaların yaşandığı bir işlem döneminin sona erdiği söylenebilir. FED’in para politikasına yönelik beklentiler küresel piyasaların öncelikli gündem maddesi olmaya devam ederken, Asya ve Avrupa merkezli gelişmeler de varlık fiyatlarında etkili oldu.

Yatırımcılar haftaya başlarken, 30 Ekim’de tamamlanan FOMC toplantısının Çarşamba akşamı yayınlanan tutanakları ve FED yetkililerinin konuşmalarına odaklanmıştı. Ester George’dan Willian Dudley’e kadar birçok FOMC üyesi çeşitli etkinliklerde bu hafta açıklamalarda bulunurken, ortak nokta olarak, tahvil alım miktarını azaltma konusunun Aralık ayındaki FOMC toplantısında masadaki konulardan biri olacağı görüldü. FED’in parasal genişleme programını kısmaya ne zaman başlayacağı bu hafta da en çok fiyatlanan konular arasında öne çıktı. Banka’nın Başkanı Bernanke’nin ve olası halefi Janet Yellen’dan gelen genişlemeci para politikası yanlısı açıklamalara rağmen FOMC kayıtlarında FED’in gelecek toplantılarında tahvil alımlarını azaltabileceği sinyallerinin alınması, piyasalarda teşviklerin azaltılacağı endişelerinin artmasına yol açtı.

Euro Bölgesi’nde ise Almanya’dan gelen olumlu PMI verileri ile yükselişe geçen kıtanın ortak para biriminin önüne, negatif mevduat faizlerine yönelik spekülasyonlar geçti. ECB’nin mevduatlara negatif faiz uygulayabileceğine ilişkin basına yansıyan haberler Euro’da sert değer kayıplarına neden olurken, Mario Draghi’nin konu ile ilgili yeni bir gelişme olmadığını dile getiren açıklamalarda bulunması, Alman Ifo verisi ile birlikte Euro’nun kayıplarını telafi etmesine yardımcı oldu.

Piyasalarda bu hafta Asya cephesinden ise Japonya Merkez Bankası’nın (BOJ) faiz kararı ve dünyanın en büyük ikinci ekonomisine sahip Çin’den gelen haberler gündemde yer buldu. BOJ para politikalarında herhangi bir değişikliğe gitmezken, Banka’ya yönelik yeni adımlar atılabileceği yönündeki beklentiler, Japon para biriminde değer kayıplarının ağırlık kazanmasını sağladı. Bunun yanında, Çin Komünist Partisi’nin, ülkede ekonomik özgürlük anlamında önemli maddeler içeren reformları kısa sürede uygulamaya geçireceği haberleri yakından takip edildi. Diğer taraftan Çin için yayınlanan HSBC İmalat PMI verisi tahminlerin altında gerçekleşerek, ülkenin ekonomisindeki büyüme adına olumsuz bir sinyal verdi.

Genel anlamda varlık fiyatlarının FED’in tahvil alımlarını kısmaya ne zaman başlayacağına yönelik beklentiler ile yön aradığı görülürken, Euro Bölgesi ekonomisi de yatırımcıların merceği altında yer aldı. Yeni haftada ise ABD’den gelecek ekonomik verilerin piyasa gündemindeki en önemli faktörler arasında değerlendirilmeye devam edileceğini söylemek yanlış olmayacaktır.

“Yeni haftada öne çıkanlar”

Yılın son çeyreğinde yeni bir ayın daha geride bırakılacağı bir haftaya giriliyor. Piyasalarda Asya, Avrupa ve ABD’den gelen haberler varlık fiyatlarında etkili olmaya devam ederken, özellikle dünyanın en büyük ekonomisindeki gelişmeler ve FED’in politikalarına yönelik fiyatlamalar, parite ve emtialarda yönü belirleyici oluyor. Bu paralelde yeni 5 günlük işlem döneminde yatırımcıların dikkatinin yine gelişmiş ekonomilerde olacağını ifade edebiliriz.

“ECB yeni adımlar atacak mı?”

Ekonomik veri akışı açısından haftanın ilk gününün nispeten daha sakin olduğunu söyleyebiliriz. ABD’nin dışında Euro Bölgesi, İngiltere ve Asya cephesinden açıklanacak rakamlar öne çıkmaktadır. Ortak para birimi kullanan ülkelerden Almanya’dan açıklanacak veriler dikkat çekerken, haftanın son iş günü Euro Bölgesi’nin işsizlik ve enflasyon rakamları yatırımcıların merceği altında olacak. Özellikle, ECB’nin sürpriz bir şekilde politika faiz oranını indirmesinde önemli bir rolü olan CPI verisi yakından incelenmelidir. Yıllık enflasyon verisinin son aylardaki düşüşünü sürdürerek %0.8 olan beklentinin altında kalması ECB’nin yeni gevşek para politikası için adımlar atabileceği beklentisine güç verebilir. Bu durumda Euro’da değer kayıpları gözlemlenebilir. Ancak CPI’ın tahminlerden daha yüksek açıklanması Banka’nın faiz indiriminden sonra bir süre bekle-gör stratejisine devam edeceği düşüncesini destekler ise, kıtanın ortak para biriminde yükselişler gerçekleşebilir.

İngiltere’ye baktığımızda ise bu hafta yayınlanacak GDP (büyüme oranı), BOE Başkanı Mark Carney’nin konuşması ve enflasyon raporu Komite oturumunun yakından inceleneceğini söyleyebiliriz. Sterlin’de, İngiltere’den açıklanan son aylardaki olumlu veriler ile bir yükseliş trendi yakalandı. Ada ülkesinin tahminlerin üzerinde bir hızla toparlanmasını sürdürmesi, BOE’nin gevşek para politikalarını sıkılaştırmaya başlayabileceği beklentilerinin oluşmasına destek vermektedir. Bu açıdan BOE’den yapılacak açıklamalar ve GDP verisi ülkenin para birimindeki değer değişiklikleri açısından dikkatle takip edilmelidir. Özellikle büyüme oranının %0.8 olan tahminlerin üzerinde olumlu açıklanması Sterlin’de yükselişlerin devam etmesini sağlayabilecekken, verinin beklentileri karşılamaması, para biriminde düşüşlere yol açabilir.

Bu hafta Asya tarafında ise Avustralya ve Yeni Zelanda gibi ülkelerden gelecek veriler dikkat çekiyor. Ancak özellikle haftanın son günü Japonya’nın yoğun bir ekonomik gösterge akışı olacağını ifade edebiliriz. Yayınlanacak enflasyon, sanayi üretimi işsizlik oranı gibi rakamlar, ülkenin para birimi olan Yen’de sert hareketlerin görülmesine yol açabilir.

“ABD’de ekonomik veri haftası”

FED’in tahvil alımlarını ne zaman kısacağına yönelik spekülasyonlar piyasaların öncelikli gündem maddesi olmayı sürdürmektedir. FED yetkilerinin ifadeleri doğrultusunda, parasal genişleme programından çıkmak için daha önceden belirlenmiş bir takvim olmadığını ifade edebiliriz. Yani FED’in aylık 85 milyar tutarındaki tahvil alımlarının azaltılması ekonomik verilere bağlı olmaya devam etmektedir. Dolayısı ile ABD’den açıklanacak ekonomik göstergeler son derece büyük bir dikkatle takip edilmektedir.

Bu hafta, parasal genişlemenin Aralık ayında mı yoksa daha ileri bir tarihte mi azaltılacağına ışık tutabilecek ABD verileri yatırımcılar tarafından yakından incelenecek. Beklemedeki konut satışlarından tüketici güvenine, dayanıklı mal siparişlerinden istihdam taleplerine kadar önem derecesi yüksek birçok veri, FED üyelerinin alacağı kararlarda etkili olabileceği için Dolar’ın değeri üzerinde etkili olabileceği için piyasa katılımcılarının gündeminde ilk sıralarda yer alacak. Beklemedeki ev satışları verisinde, son 4 aydır süren satışlardaki daralmanın Ekim ayında yerini artışa bırakması beklenirken, haftanın ikinci gününde, hükümetin kapanması nedeni ile ertelenen yapı izinleri ve konut başlangıçları rakamları incelenecek. Eylül ve Ekim verileri birlikte açıklanacağı için yatırımcıların dikkatli olması gerekmektedir. Ancak piyasaların daha fazla dikkate alacağı rakamların Ekim ayına ait veriler olacağını ifade etmek yanlış olmayacaktır. Tüketici güveni ve dayanıklı mal siparişleri verileri gibi ABD’deki ekonomik faaliyetlere ilişkin bilgiler verecek göstergelerin yanında istihdam talepleri verisi, yine yakından izlenecek rakamlar arsında yer alacak.

ABD’den açıklanacak verilerde, rakamların tahminlerden iyi gelmesi halinde, FED’in tahvil alımlarını gelecek toplantılarında kısabileceği beklentisi desteklenebilir. Bu gibi bir durumda Dolar’da değer kazanımları görülebilecekken, verilerin beklentilerden kötü açıklanması, FED’in parasal genişleme programını kısma planlarını erteleyebileceği düşüncesinin ağırlık kazanmasını sağlayabilir. Bu durumda ise Dolar’da değer kayıpları oluşabilir.

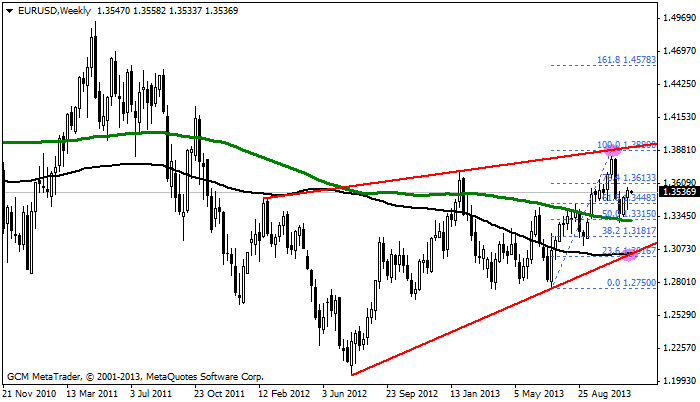

EUR/USD ANALİZİ

“1,3315 seviyesi orta vadeli alıcıları desteklemektedir”

EURUSD paritesi ile ilgili haftalık grafikte yer alan 200 haftalık basit hareketli ortalama olan 1,3315 seviyesi üzerinde gerçekleştirilen günlük ve haftalık kapanışların alıcılara destek olduğunu ve bu tutumun pariteyi tekrar 1,38 seviyesine doğru atak başlatma ihtimallerinden bahsetmiş satıcıların ise aceleci davranmaması gerektiğini sizlerle paylaşmıştık. EURUSD paritesi 1,3315 seviyesi üzerinde gerçekleştirmiş olduğu 3. Haftalık kapanışı da dikkate aldığımızda alıcıların orta vadeli olarak piyasa da ne denli önemli olduğunu net bir şekilde gözlemlemiş olduk. Bu nedenle de 1,3315 üzerinde kapanışların devam etmesini sürdürmesi paritenin yeniden 1,38 hatta 1,40 seviyesine doğru yol almasına neden olabilir. Ancak şu da unutulmaması gerekir ki aylık grafikte son 8 yıldır devam eden kanal içi hareketler ve bu kanalın üst noktası olarak da 1,40 seviyesi belirlenmiştir. Yani paritede yükselişler gerçekleşse bile 1,40 seviyesinin üzeri var olan kanal nedeniyle gerçekleşme ihtimali düşüktür. Güçlü ihtimal ise şuanda 1,3315 desteği üzerinde kaldığı müddetçe yükseliş baskısının devam etmek istemesidir. Satıcılı seyirde yer almak isteyen yatırımcılar ise 1,40 seviyesine olası yükselişinde ya da 1,3315 seviyesi altında gerçekleştireceği haftalık kapanışları ile satışlarda yer alabilir.

Pivot: 1,3315

Destek; 1,3470-1,3400-1,3315

Direnç; 1,3577-1,3645-1,3750

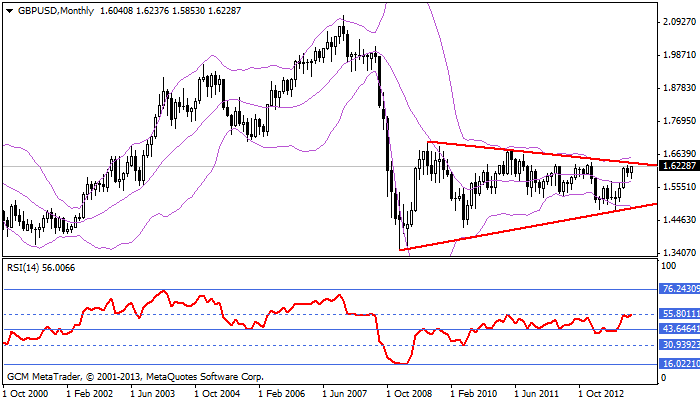

GBP/USD ANALİZİ

“1,6305 seviyesi KRİTİK!”

Ekim ayında GBPUSD paritesi 1,62**’li seviyelerdeyken 5 yıldır devam eden kanal içi hareketlerin devam etme ihtimalinden bahsetmiş ve 1,6305 seviyesi altında düşüşlerin etkili olabileceğini ifade etmiştik. GBPUSD paritesi 1,6255 seviyesinden başlatmış olduğu düşüşlerle 1,5850 seviyesine kadar gerileyerek 400 pip’lik bir kazanç oluşmasını sağladı. Tekrar toparlanarak yeniden 1,62 seviyesi üzerine çıkış gerçekleştiren ve tekrar aynı senaryo ile karşı karşıya kalan GBPUSD paritesi için 1,6305 seviyesi hala daha önemini devam ettirmektedir. Bu nedenle de 1,6305 seviyesi altında kapanışlarına devam ettiği müddetçe 5 yıldır devam eden kanal içi hareketler devam edeceğinden düşüş beklentimizin devam edeceğini söyleyebiliriz. Beklentimizin desteklenmesi durumunda ise GBPUSD paritesinin yeniden 1,5850 seviyesini test etmek isteyeceğini ifade edebiliriz.

NOT: Düşüş beklentimizin sonlanabilmesi için GBPUSD paritesinin 1,6305 seviyesi üzerinde ard arda iki gün ya da 1 defaya mahsus haftalık kapanış gerçekleştirmesi gerekmektedir.

Pivot: 1,6305

Destek; 1,6150-1,6060-1,5980

Direnç; 1,6305-1,6385-1,6500

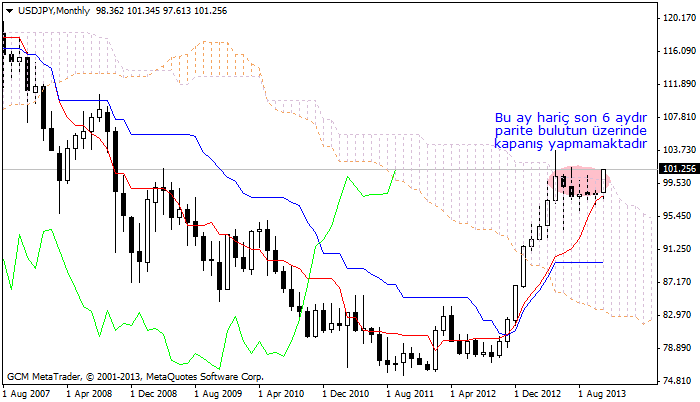

USD/JPY ANALİZİ

“Aylık kapanış çok önemli”

USDJPY paritesi uzun bir süredir belirli düşüşlerin alış fırsatı olarak değerlendirildiği ve yükselişlerini 100 seviyesi üzerinde değerlendiren bir parite olarak karşımıza çıkmaktadır. Genel olarak baktığımızda yükseliş baskısının devam ettiğini ancak bu çıkışların devamı için teyit aradığını gözlemlemekteyiz. Kasım ayını dışarıda bırakırsak son 6 aydır USDJPY paritesi İchimoku indikatöründe bulutun içinde hareketlerine devam etmiş ve bulutun üzerinde aylık kapanış gerçekleştirememiştir. Bu da var olan çıkışların gücünü engelleyen en önemli sinyallerden birisiydi. Bu ay baktığımızda parite ichimoku indikatöründe bulutun üst noktasını geçerek önemli bir sinyal verdi ancak henüz aylık kapanış yapmadığı için bu konuda güçlü bir olasılık ifadesini kullanamayacağız. Ancak şunu ifade edebiliriz ki eğer USDJPY paritesi bu aylık dolayısıyla da bu haftalık kapanışını ichimoku indikatöründe bulutun üst noktası olarak belirlediğimiz 100,00 seviyesi üzerinde gerçekleşirse yükselişlerin devamı için önemli bir sinyal alacaktır ve bu tutum paritenin 107 seviyesine çıkışını destekleyecektir. Aksi takdirde yani USDJPY paritesi bu aylık kapanışını 100,00 seviyesi altında gerçekleştirirse bu seferde aşağı yönlü baskı için önemli bir sinyal alacaktır. Bu bağlamda da USDJPY paritesi için işlemlerde aceleci davranmamak ve ay kapanışını beklemek önemli bir strateji olarak belirlenmiştir.

Pivot: 100,00

Destek: 100,00-99,10-98,20

Direnç: 101,60-102,50-103,70

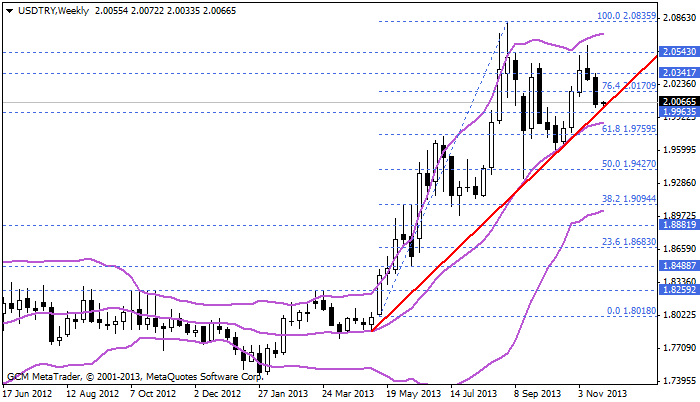

USD/TRY ANALİZİ

“1,9875 seviyesi KRİTİK!”

TCMB’nin faiz oranlarında herhangi bir değişikliğe gitmemesi sonrasında gerek ek parasal sıkılaştırma ifadelerini tekrarlaması gerekse Dolar endeksindeki geri çekilmelerin devam etmesi USDTRY kurunda aşağı yönlü hareketlerin oluşmasını sağlamış ve bu tutum paritenin hafta içerisinde 2,0013 seviyesine kadar gerilemesine katkı sağlamıştır. Bundan sonraki süreçte USDTRY paritesindeki son durum nedir sorusuna ise teknik olarak 21 günlük basit hareketli ortalama ve aynı zamanda da yükseliş kanalının alt noktası olarak belirlediğimiz 1,9875 desteğinin önemli olduğunu, bu destek noktası üzerinde kaldığı müddetçe bu ayın tepe noktası olan 2,0610 direncini test etmek isteyeceğini söyleyebiliriz. Ancak kur kanalın alt noktası olarak belirlediğimiz 1,9875 desteğini kırar ve bu seviye altında haftalık kapanış gerçekleştirirse yükseliş trendi sona ermiş olacak ve bu tutum satıcıların tekrar harekete geçmesine neden olacaktır. Bu nedenle de bundan sonraki süreçte 1,9875 desteği dikkatle takip edilmelidir.

Pilot: 1,9875

Destek; 2,0000-1,9875-1,9750

Direnç; 2,0170-2,0340-2,0470

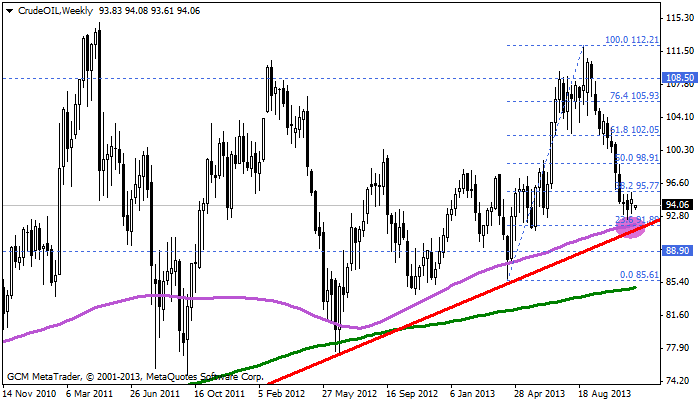

HAM PETROL ANALİZİ

“2009’dan beri yükseliş trendi devam etmektedir”

Kasım ayının son haftasına geldiğimizde ham petrolün 92,50 seviyesine kadar geriledikten sonra 4 yıldır devam eden kanalın etkisi altında kaldığını ve bu kanalın üzerinde hareketlerine devam etmek isteyerek tekrar yükseliş baskısına maruz kaldığını görmekteyiz. 95,57 seviyesine kadar yükseliş gerçekleştirse de haftayı 94,80 seviyesinde kapatan ham petrol yeni hafta açılışı sonrasında da 94,00 seviyesine yakın hareketlerine devam etmektedir. 2009 Mart’tan itibaren devam eden yükseliş kanalının alt noktası olan 91,30 ile bu kanal öncesinde yer alan 200 haftalık basit hareketli ortalama olarak gözlemlediğimiz 91,90 desteği ham petrol fiyatlarının uzun vadeli yükselişlerine devam etmesi için önemli seviyeler olarak belirlenmiştir. Yani yukarıda belirlemiş olduğumuz bu iki destek noktası aslında var olan düşüşlerin sınırlanmasını sağlayacak en önemli dönüş noktalarıdır. Bu bağlamda da düşüşler devam mı edecek yoksa sonlanacak mı sorusunun cevabını yukarıda belirtmiş olduğumuz 2 seviye ve bundan sonra sonuçlanacak makro-ekonomik gelişmeler karar verecektir. Eğer ham petrol fiyatları yukarıda belirlemiş olduğumuz bu iki destek noktasını kırabilirse satıcıların daha da aktif bir şekilde piyasada yer alacağını ifade edebilir ve böyle bir düşünce yapısı ile 85,00 seviyesinin hedeflenmesi sağlanabilir. Ancak kanal içi hareketlerin devam etme ihtimalinin daha yüksek olduğunu düşünürsek belirlediğimiz destek noktaları üzerinde yükseliş baskısının daha etkin olacağını ve bu tutumun ham petrol fiyatlarını 95,77 ve 98,91 seviyesine doğru çıkartmak isteyeceğini söyleyebiliriz.

Pivot; 91,30

Destek: 91,90-91,30-90,00

Direnç: 95,77-97,20-98,91

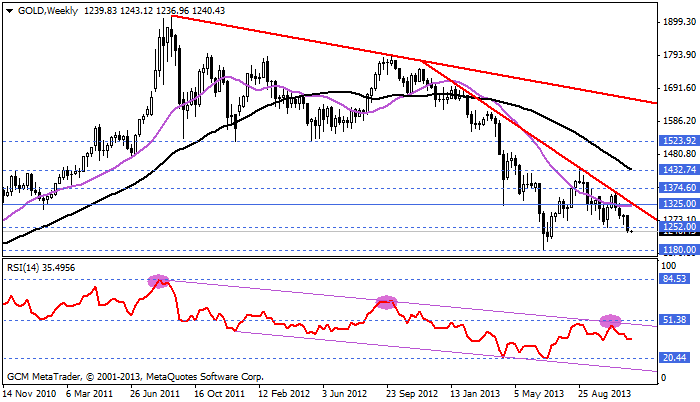

ALTIN ANALİZİ

“Altın’da negatif seyir devam ediyor”

Yeni yıl öncesi altın fiyatlarında 1.520 desteği kırıldıktan sonra düşüş trendinin daha yüksek seslerle konuşulduğunu, bu süreçten sonra da alıcıların piyasalarda işlemsel bazda çok fazla kalamadığını görmekteyiz. Çünkü “trend is your friend” mantığı ile her zaman trendi dostu olarak gören işlemciler mevcut yükselişlerin satış fırsatı olması konusundaki girişimleri ile Altın fiyatlarının 1.180 seviyesine kadar düşüşüne katkı sağlamıştı.

Ne olduysa işte bundan sonraki hareketler yatırımcıların kafalarını karıştırdı. 1.180 seviyesinden başlayan yükselişler ve bu çıkışın 1.432’ye kadar devam etmesi yatırımcılar tarafından “dipten döndü” düşüncesinin oluşumunu sağladı. Aslında bu yükseliş tam anlamıyla sadece düzeltme yükselişi ya da tepki alışı olarak nitelendirilmeliydi. Daha sonra gerçekleştirilen yeni satışlarla rüyadan uyanan işlemciler var olan düşüşlerle şok etkisine maruz kaldı ve bu düşüşler altın fiyatlarının yeniden 1.235 seviyesine kadar gerilemesini sağladı. Ancak rüyadan yeni uyanan işlemciler hala “parasal genişleme devam ediyor bu yüzden Altın yükselecek” ifadelerini belirtmekte ve var olan düşüşe karşı direnmektedir.

Altın fiyatlarını incelediğimizde uzun bir süredir üzerinde durduğumuz düşüş trendi etkisini göstermekte ve yaşanılan bazı çıkışların satış fırsatı olması yönündeki strateji tam gaz devam etmektedir. Gerek 21 ve 34 aylık basit hareketli ortalamalar gerekse trendi görmemizi sağlayan RSI (Göreceli Güç Endeksi) Altın fiyatlarındaki düşüşlerin devam etmesine önemli katkıda bulunmaktadır. Teknik olarak baktığımızda kısa vadeli 1260, orta vadeli 1325 ve uzun vadeli olarak da 1432 seviyeleri altında kaldığı müddetçe “düşüş” baskısının devam etmek isteyeceğini söyleyebiliriz. Ayrıca da var olacak olası düşüşlerde ise daha önceki dip noktası olan 1180 ve bu desteğin kırılması ile 1120 destek noktalarının hedeflenme ihtimalinin hala daha güçlü olduğunu ifade edebiliriz. Bu nedenle de olası yükselişlere şüphe ile yaklaşmak ve bu çıkışları düşüş trendindeki işlem mantığı satışlarla değerlendirmek en önemli yatırım stratejisi olarak belirlenmiştir.

Pivot; 1325

Destek: 1208-1180-1158

Direnç; 1260-1285-1325

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.