ABD 10 Yıllık Tahvil Faiz Oranında Kar Realizasyonları Gözlemlendi

16 Ağustos 2013 Forex Piyasası Parite ve Emtia Sabah Analizi

Makro-Ekonomik Gelişmeler

Küresel piyasalarda dün, özellikle Avrupa seansının kapanışından sonra oldukça hareketli saatler yaşandı. Sert fiyat değişimlerine sahne olan varlık fiyatlarında Dolar’daki değer kayıpları dikkat çekici boyutlara ulaşırken, Wall Street endeksleri günü %1.5’e yakın kayıplar ile tamamladı. Bu saban Asya ‘da ise Çin dışındaki borsalarda kayıpların devam ettiği gözlemlenirken, altın başta olmak üzere değerli madenler sert yükselişler kaydetti.

“Borsalar ve Dolar sert düştü”

Ekonomi takviminde dün özellikle ABD cephesinde yoğun bir veri akışı vardı. Dünyanın en büyük ekonomisinden gelen enflasyon verileri tahminler doğrultusunda gerçekleşirken, olumlu bir şekilde son altı yılın en düşük seviyesine inen istihdam talepleri FED’in Eylül ayı toplantısına ilişkin beklentilerin tahvil alımlarının azaltılacağı yönünde endişelerini artırdı. Ancak piyasalardaki sert hareketler başlamadan önce ABD devlet tahvil faizlerinin son iki yılın en yüksek seviyesine tırmandığına yönelik haberlerinin basında çok fazla yer almaya başlaması, TSİ 20:00 civarında ivmelenen satış dalgasının hazırlığının yapıldığı izlenimini bırakıyordu.

ABD ekonomisine ilişkin olumlu verilerin FED’in Eylül ayındaki toplantıda tahvil alım miktarını azaltacağı tahminlerinin daha fazla güç kazanması ile küresel yatırımcıların ezberlerini bozan fiyat değişiklikleri gerçekleşti. Çin ve Japonya’nın ABD hazine kağıtlarındaki pozisyonlarını azaltmaya başladığının görülmesi ile kıymetli metal talebini artıran piyasa katılımcıları altın, gümüş ve platin gibi varlıkların fiyatlarında sert yükselişlerin görülmesinin önünü açarken, Dolar ve global hisselerde sert kayıplar yaşandı.

Haftanın son iş gününe girilirken, piyasalarda yaşanan bu son hareketlerin devam edip etmeyeceği büyük önem taşımaktadır. Yatırımcıların ABD’nin tahvil, hisse ve para biriminden çıkarak yeni pozisyonlar almasının küresel piyasalar üzerindeki etkisi dikkatle takip edilmelidir.

“Gözler yeni verilerde”

Dünkü piyasa davranışlarından sonra bugün ekonomi takviminde yine önem derecesi yüksek veriler takip ediliyor olacak. Euro Bölgesi’nin enflasyon verilerinin sonrasında ABD’nin konut sektörüne ilişkin rakamlar incelenecekken, Michigan hassasiyeti yine dünyanın en büyük ekonomisinden gelecek veriler arasında gündemde ye bulacak. Kanada’dan açıklanacak göstergeler arasında ise imalat üretiminin öne çıktığı görülüyor.

Önemli Ekonomik Takvim Verileri

Cuma

Zaman Haber Beklenti Önceki

11:00 EUR Cari Hesap 21,2B 19,6B

12:00 EUR Çekirdek CPI (Yıllık) 1,1% 1,2%

12:00 EUR CPI (Yıllık) 1,6% 1,6%

15:30 USD Konut Başlangıçları 0,91M 0,84M

15:30 USD Yapı Ruhsatları 0,95M 0,92M

15:30 CAD İmalat Satışları (Aylık) 0,5% 0,7%

16:55 USD Michigan Hassasiyeti 85,6 85,1

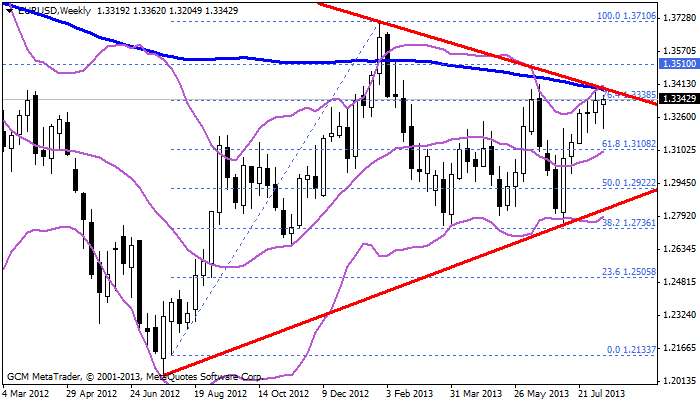

EUR/USD ANALİZ

ABD 10 yıllık tahvil faiz oranlarının rekor düzeyde olmasının tüm basın tarafından piyasada paylaşılması olası kar realizasyonlarının daha erken oluşmasını tetikledi. Özellikle de bu durumun ABD tahvil ihaleleri zamanında ( TR saati ile 20.00’de ) olması dikkat çekiciydi. Piyasaların bu anlamda tahvil faiz oranlarında kar realizasyonlara gitmesinin akabinde Dolar’dan da çıkması güvenilir limanlardan riskli varlıklara geçiş olmasını sağlamış ve bu durum emtia fiyatları içerisinde Altın ve Gümüş’ün yükselmesini sağlamıştır. EUR/USD paritesi de bu durumdan istifade ederek gün içerisinde 1,33 seviyesi üzerine çıkmış ve 1,3360 seviyesine kadar yükseliş gerçekleştirmiştir.

Yaşanılan bu yükseliş sonrası piyasa işlemcilerin artık EUR/USD paritesi ile ilgili yükseliş beklentisine olan inancı ciddi anlamda artığını, bu durumun paritedeki olası dönüş senaryolarının tetiklenmesinin psikolojik anlamda desteklendiğini söyleyebiliriz. Bu bağlamda da bugünün 1,3405 seviyesi altında kapanış gerçekleştirmesi çok önemlidir. Eğer parite bugün 1,3405 seviyesi altında kapanış gerçekleştirebilirse var olan çıkışa rağmen kanal içi hareketlerin devam edeceğini ve parite de önümüzdeki süreçte satış baskısının etkin olacağını söyleyebiliriz. Ancak eğer haftalık kapanış 1,3405 seviyesi üzerinde gerçekleşirse hem trend değişecek hem de üzerinde durmuş olduğumuz psikolojik faktörler devreden çıkacaktır.

Kısa vadeli olarak baktığımızda 1,3405 seviyesinin önemli olduğunu, bu bariyer altında kaldığı müddetçe satış baskısının devam etmek isteyeceğini söyleyebiliriz.

Pivot: 1,3405

Destek; 1,3300-1,3250-1,3200

Direnç; 1,3365-1,3405-1,3455

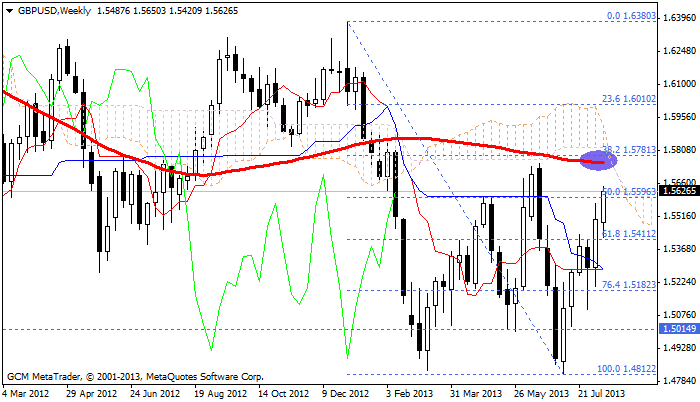

GBP/USD ANALİZ

EURUSD analizinde ABD 10 yıllık hazine tahvil faiz oranı ile ilgili açıkladığımız tüm bilgiler GBP/USD paritesi için de geçerlidir. Dolar’ın değer kaybetmesi ile başlayan çıkışların 200 günlük basit hareketli ortalama üzerine çıkması hatta günlük kapanışı 200 günlük basit hareketli ortalama olan 1,5520 seviyesi üzerinde gerçekleşmesi uzun bir süredir devam eden düşüş trendinin sorgulanmasını sağlamıştır. Ancak unutulmamalıdır ki son 6 iş gündür 200 günlük basit hareketli ortalama altında gerçekleşen baskıdan sonra 1 günlük üstünde kapanışı yeterli bir hareket değildir. Üzerinde sıklıkla durduğumuz 200 günlük basit hareketli ortalama ve günlük kapanış senaryosuna göre 1,5750 seviyesine kadar çıkış gerçekleştirebilmesi için bugünlük kapanışın da 1,5520 seviyesi yani 200 günlük basit hareketli ortalama üzerinde gerçekleşmesi gerekmektedir. Bu şart sağlanması durumunda daha net yükselişler gözlemlenebilir.

Kısa vadeli olarak baktığımızda 1,5547 seviyesinin önemli olduğunu, bu destek noktası üzerinde kaldığı müddetçe yükseliş baskısının devam etmek isteyeceğini söyleyebiliriz.

NOT: 200 günlük basit hareketli ortalama ( orta vadeli kritik seviye ) 1,5520’den, 200 haftalık basit hareketli ortalama ise ( uzun vadeli kritik seviye ) 1,5750’den geçmektedir. 1,5520 seviyesini geçmesi artık yükselişler devam edecek anlamına gelmesin. Çünkü hala daha uzun vadeli ayı piyasası etkilidir. Bu bağlamda da mevcut short pozisyonlarını koruyan orta ve uzun vadeciler “margin call” sorunu yaşamaması şartıyla 1,5750 seviyesi altında haftalık kapanışları takip edebilir ve bu senaryo devam ettikçe pozisyonlarını sürdürebilir.

Pivot: 1,5547

Destek; 1,5595-1,5547-1,5495

Direnç; 1,5650-1,5700-1,5750

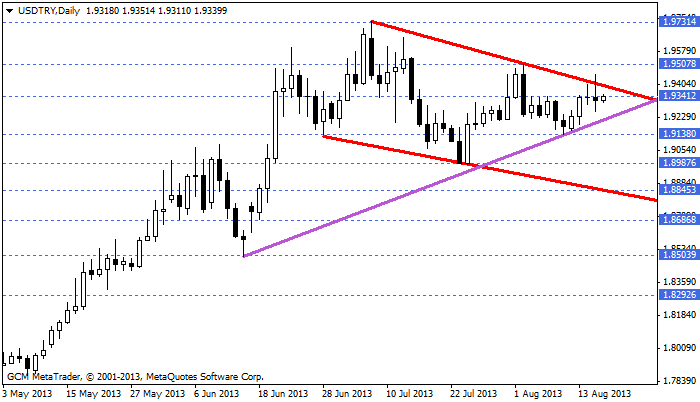

USD/TRY ANALİZ

Haftanın son işlem gününe geldiğimizde hem Dolar endeksindeki geri çekilme hem de BİST endeksindeki geri çekilme nedeniyle Türk lirasının değer kaybetmesi USD/TRY paritesinin dalgalı bir seyir gerçekleşmesini sağlamış ve bu durum kurun 1,9457 ile 1,9260 seviyesi arasında bant hareketi gerçekleştirmesini sağlamıştır. Şuanda da 1,9340 seviyesinde hareket eden parite de 1,9240 desteği üzerinde kaldığı müddetçe yukarı yönlü çıkışların devam etmek isteyeceğini söyleyebiliriz.

Pivot: 1,9240

Destek; 1,9305-1,9240-1,9138

Direnç; 1,9400-1,9457-1,9520

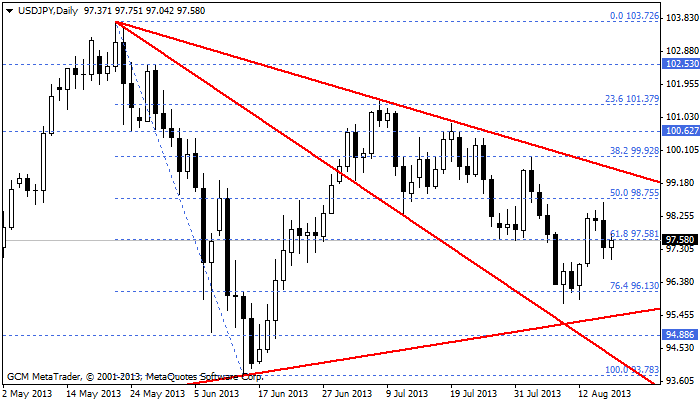

USD/JPY ANALİZ

Piyasalarda güvenli limanlardan çıkışın etkisinin Dolar ve Yen üzerindeki olumsuz etkileri ile birlikte 97,05 seviyesine kadar gerilediği ancak akabinde bu seviyeden destek alarak yukarı yönlü çıkış gerçekleştirerek şuanda bulunduğu 97,65 seviyesinde hareket ettiği gözlemlenmektedir. Teknik olarak baktığımızda 98,32 seviyesinin önemli olduğunu, bu bariyer altında kaldığı müddetçe satış baskısının devam etmek isteyeceğini söyleyebiliriz.

Pivot: 98,32

Destek: 97,85-97,55-97,24

Direnç: 97,92-98,32-98,67

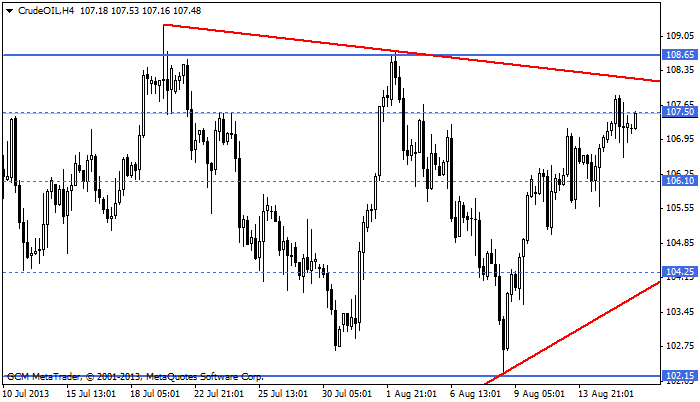

HAM PETROL ANALİZ

Dün Dolar endeksinde yaşanılan ve ABD borsalarında gerçekleşen sert değer kayıplarına rağmen 107 seviyesi üzerinde tutunmayı başaran ham petrol fiyatları haftanın son işlem gününde 107,27 seviyesinde hareketlerine devam etmektedir. Teknik bazda baktığımızda 106,50 il 107,85 seviyeleri arasında bant hareketi gerçekleştiren ham petrol de daha net hareketler için bu bandın dışına çıkılmasını beklemek önemlidir. Özellikle de 107,85 bariyerinin üzerine çıkması durumunda yukarı yönlü çıkışların devam etmek isteyeceğini söyleyebiliriz.

Pivot; 106,50

Destek: 106,50-105,60-105,00

Direnç: 107,85-108,60-109,30

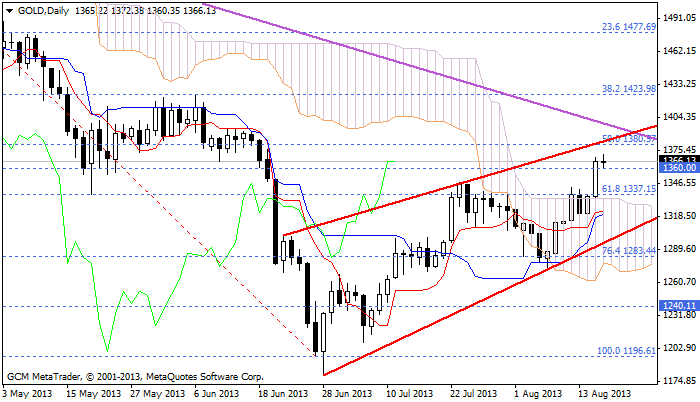

ALTIN ANALİZ

Haftanın son işlem gününe geldiğimizde özellikle dün piyasaların emtia ürünlerinde alıma geçtiği görülmüştür. Altın da bu talepten dolayı çıkışını sürdürmüş ve 1 haftadır üzerinde durduğumuz spekülasyonlardan nasibini aldı. Özellikle geçtiğimiz hafta Cuma günü Dünya Altın konseyinin Altın fiyatları üzerindeki olumlu düşüncesi, akabinde pazartesi günü Dünyanın en büyük fiziki altın fonu SPDR’de talebin artması spekülatif anlamda Altın’ın yükselmesine destek olurken dün ABD 10 yıllık tahvil faiz oranındaki kar realizasyonları Altın fiyatlarını yukarı yönlü destekledi ve altın gün içerisinde 1372,50 seviyesine kadar yükseldi.

Peki, bu çıkış devam edecek mi yoksa hala daha düşüş trendin de bir değişiklik olmadı mı?

Daha önceki altın analizlerimizde piyasa psikolojisinden bahsederken piyasada bir yönelme olduğunda olası dönüş sinyallerinin alınabileceğini, bu bağlamda yükselişlerin devam ettiği Altın için de düşüş trendinin sürmesi gerektiği ifadesini kullanmıştık. Bu ifadeye ilaveten teknik olarak 3 tane önemli fibonacci seviyesi bildirmiş ve bu seviyelerden olası dönüşler için hazırlıklı olmak gerektiğini sizlerle paylaşmıştık. Bu seviyeler 1337, 1380 ve 1425 olarak belirlenmiştir. Orta vadeli olarak 1380, uzun vadeli olarak da 1425 bariyerinin altında kaldığı müddetçe hala daha bu düşüncemizin devam ettiğini, kısa vadeli çıkışların şuanda orta ve uzun vadeli düşüş trendini değiştirmediğini sizlerle paylaşabiliriz.

Kısa vadeli olarak baktığımızda Altın için 1346 desteğinin önemli olduğunu, bu destek noktası üzerinde kaldığı müddetçe yükseliş baskısının devam etmek isteyeceğini söyleyebiliriz.

Pivot; 1346

Destek; 1346-1337-1321

Direnç; 1372-1380-1400

NOT:Bu analizler GCM Forex’den izinsiz olarak yayınlanamaz, kaynak gösterilmeden kullanılamaz.